BlackRock khuyến nghị phân bổ 2% danh mục đầu tư vào Bitcoin

Trà Giang

Junior Editor

BlackRock, công ty quản lý tài sản lớn nhất thế giới, vừa đưa ra nhận định rằng Bitcoin có thể giữ một vị trí nhất định trong danh mục đầu tư đa tài sản, nhưng cần được thực hiện một cách cân nhắc, với một tỷ trọng phù hợp.

Theo một báo cáo từ Viện Đầu tư BlackRock công bố hôm thứ Năm, việc phân bổ từ 1% đến 2% danh mục đầu tư vào Bitcoin có thể mang lại mức rủi ro tương tự như việc đầu tư vào nhóm cổ phiếu công nghệ "Magnificent 7" trong danh mục 60/40 truyền thống (60% cổ phiếu, 40% trái phiếu). Đây là tỷ lệ được xem là “hợp lý,” bởi nếu vượt quá 2%, Bitcoin sẽ làm tăng đáng kể mức độ rủi ro của toàn bộ danh mục đầu tư.

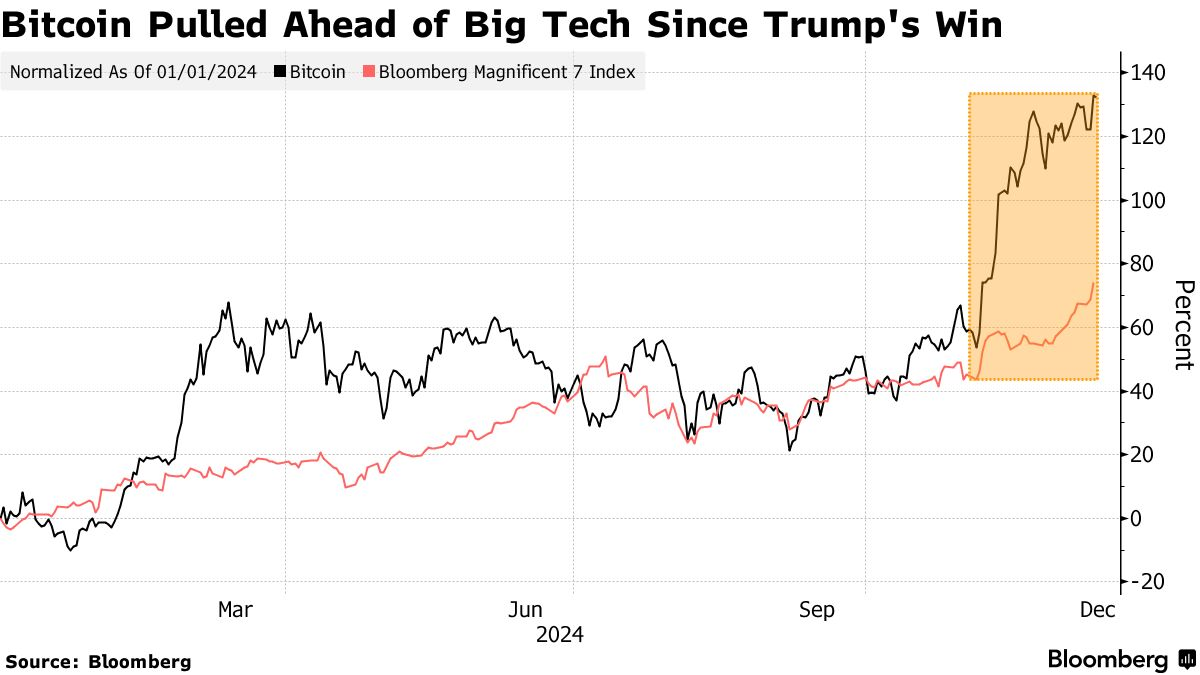

Quan điểm này xuất hiện trong bối cảnh Bitcoin tăng trưởng liên tục sau cuộc bầu cử tổng thống Hoa Kỳ vào tháng 11. Chiến thắng của Trump, kết hợp với sự ủng hộ của công chúng và dòng vốn của các tổ chức đổ vào thị trường, đã đưa Bitcoin vượt mốc 100,000 trong tháng 12

Đợt tăng giá này được thúc đẩy bởi các chính sách nới lỏng với thị trường tiền điện tử của Tổng thống đắc cử Donald Trump và các nhân sự chủ chốt có lập trường ủng hộ crypto trong nội các mới của ông. Dòng vốn đầu tư đã đổ vào các quỹ ETF Bitcoin, bao gồm cả quỹ IBIT của BlackRock, lên đến hàng tỷ USD.

Tuy nhiên, lợi nhuận ấn tượng của Bitcoin cũng đi kèm với mức biến động rất cao. Do đó, báo cáo đề xuất một cách tiếp cận “dự phòng rủi ro” trong việc phân bổ Bitcoin, giúp nhà đầu tư có thể quản lý rủi ro hiệu quả hơn.

Trong bối cảnh đầu tư hiện đại, nhà đầu tư chuyên nghiệp đang đánh giá lại vai trò của Bitcoin trong chiến lược phân bổ tài sản. Bà Samara Cohen, Giám đốc đầu tư tại BlackRock, đã có những nhận định sâu sắc về vấn đề này.

Theo bà, mặc dù Bitcoin có mối tương quan thấp với các tài sản truyền thống, nhưng mức độ biến động cao của đồng tiền điện tử này khiến nó mang lại mức rủi ro tổng thể tương đương với nhiều loại tài sản khác trong danh mục đầu tư. Điều này cho thấy việc bổ sung Bitcoin vào danh mục không đơn thuần là việc đa dạng hóa, mà còn là một quyết định cân nhắc kỹ lưỡng về rủi ro.

Bà Cohen nhấn mạnh thêm rằng việc tập trung quá mức vào nhóm cổ phiếu "Magnificent 7" - gồm những ông lớn công nghệ như Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta và Tesla - sẽ gây ra nguy cơ mất cân đối và gia tăng rủi ro tập trung. Thay vào đó, các nhà đầu tư cần xây dựng một danh mục đa dạng, với sự phân bổ thông minh giữa các nhóm tài sản khác nhau.

So sánh giữa giá trị của Bitcoin và chỉ số Magnificent 7 kể từ khi ông Trump đắc cử.

Bitcoin đã tăng 140% tính từ đầu năm, nhưng hành trình đạt mức đỉnh lịch sử không hề suôn sẻ. Báo cáo lưu ý rằng đồng tiền này từng trải qua nhiều đợt giảm giá mạnh từ 70% đến 80% kể từ khi ra mắt năm 2009, minh chứng cho mức độ rủi ro mà nhà đầu tư phải đối mặt.

Sự ra mắt của các quỹ ETF Bitcoin giao ngay tại Mỹ vào tháng 1 năm nay là một trong những động lực lớn thúc đẩy đợt tăng giá. Theo dữ liệu từ Bloomberg, tổng tài sản của 12 quỹ này đã vượt mốc 113 tỷ USD, với dòng vốn gần 10 tỷ USD đổ vào kể từ khi ông Trump giành chiến thắng trong cuộc bầu cử tổng thống vào tháng 11, theo dữ liệu từ Bloomberg.

BlackRock dự đoán rằng việc áp dụng Bitcoin ở quy mô rộng rãi hơn bởi các tổ chức tài chính có thể giúp giảm bớt biến động của đồng tiền này. Tuy nhiên, quá trình này cũng có thể làm giảm sức hấp dẫn của Bitcoin như một tài sản tăng trưởng mạnh mẽ.

“Nếu Bitcoin đạt được mức độ chấp nhận rộng rãi, nó có thể trở nên ít rủi ro hơn,” báo cáo nhận định. “Tuy nhiên, khi đó, những động lực thúc đẩy giá tăng mạnh mẽ trong cấu trúc hiện tại có thể sẽ biến mất”.

Bloomberg