Đa số mọi người đồng ý rằng chiến lược này sẽ thành công nhất trong năm 2023

Nguyễn Thanh Thùy Dung

Junior Analyst

Vào năm 2023, tiền mặt không còn là “tài sản sinh lời kém” nữa. Đó là nhận định của 404 nhà đầu tư chuyên nghiệp và nhỏ lẻ đã tham gia cuộc khảo sát MLIV Pulse mới nhất. Hai phần ba số người được hỏi cho biết lượng tiền mặt trong danh mục đầu tư của họ sẽ tăng lên trong năm tới.

Việc tiền mặt có sức hấp dẫn như vậy nói lên rất nhiều điều về tình hình kinh tế - tài chính bất ổn. Những lo ngại về một thị trường suy giảm tiềm ẩn, Cục Dự trữ Liên bang tiếp tục tăng lãi suất và suy thoái kinh tế sắp xảy ra khiến các nhà đầu tư lo lắng rằng: Năm 2023 sẽ tiếp tục chịu ảnh hưởng nặng nề đối với các danh mục đầu tư, nối tiếp năm 2022. Giám đốc chiến lược chứng khoán Hoa Kỳ của Morgan Stanley, Michael Wilson, chia sẻ với Bloomberg TV vào tuần trước rằng “Chỉ số S&P 500 có thể giảm khoảng 20% do thu nhập doanh nghiệp yếu”.

Nhà đầu tư ưa chuộng tiền mặt

Các nhà đầu tư dự đoán lượng tiền mặt nắm giữ trong năm nay

Trong bối cảnh đó, tiền mặt có vẻ như là tài sản trú ẩn an toàn, đặc biệt là gần đây lợi suất trái phiếu kho bạc liên tục leo thang (Lợi suất của kỳ hạn 10 năm có lúc vượt 4% lần đầu tiên kể từ tháng 11, trong khi lợi suất của kỳ hạn 1 năm vượt 5% trong tuần trước), đánh bại danh mục đầu tư cổ phiếu và trái phiếu với tỷ lệ 60/40 cổ điển lần đầu tiên kể từ năm 2001. Ngay cả các tài khoản tiết kiệm có lãi suất cao cũng được hưởng lãi suất gần 4%.

Leo Kelly, giám đốc điều hành của Verdence Capital Advisors, cho biết: “Chúng tôi đang khuyến khích mọi người giữ tiền mặt là điều bình thường. Bạn có thể nhận được một khoản lợi nhuận tốt, sẽ có rất nhiều biến động trên thị trường và rất nhiều cơ hội để số tiền mặt đó mang lại khoản sinh lời hấp dẫn.”

Rachel Elson, cố vấn tài sản tại Perigon Wealth Management, cho biết: Tất nhiên, các nhà đầu tư sẽ “chịu thiệt hại” trước lạm phát khi nắm giữ tiền mặt. Nhưng đối với những khách hàng đã biết phải tiết kiệm cho những khoản chi nào, chẳng hạn như đám cưới sắp tới hoặc hóa đơn thuế sắp tới, nhưng sẽ có lợi khi bạn có thể nhận được 3.75% trên tài khoản tiết kiệm từ Marcus, ngân hàng tiêu dùng của Goldman Sachs Group Inc.

Tiền mà các nhà đầu tư đưa vào các hoạt động trên thị trường trong năm nay có nhiều khả năng được chuyển đến các quỹ thụ động hơn là các quỹ tương hỗ được quản lý chủ động. Chỉ 17% số người tham gia khảo sát cho biết rất có khả năng một quỹ đầu tư vốn hóa lớn đang hoạt động ở mức trung bình tại Hoa Kỳ sẽ hoạt động tốt hơn một quỹ thụ động theo dõi S&P 500, sau khi tính phí, vào năm 2023.

Khi các nhà đầu tư chuyên nghiệp được hỏi liệu họ có kế hoạch tăng cường đầu tư vào các quỹ chủ động, quỹ thụ động và các khoản đầu tư quốc tế trong năm nay hay không, câu trả lời phổ biến nhất là họ sẽ đầu tư quốc tế (47%), tiếp theo là đầu tư nhiều tiền hơn vào các quỹ thụ động (37%) và tăng đầu tư vào các quỹ chủ động (30%).

Ngược lại, các nhà đầu tư nhỏ lẻ có nhiều khả năng bỏ tiền vào các quỹ thụ động hơn (46%), tiếp theo là đầu tư quốc tế (38%) và quỹ đầu tư chủ động (22%).

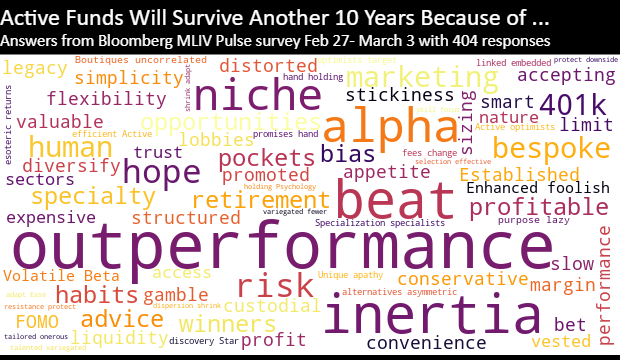

Trong khi hầu hết những người được khảo sát nghĩ rằng những người chọn cổ phiếu sẽ tiếp tục mất thị phần vào tay các quỹ thụ động, họ không mong đợi các quỹ đầu tư chủ động sẽ bị thay thế sau 10 năm nữa. Chỉ 25% cho biết họ sẽ không còn tồn tại trong thập kỷ tới, trong khi ¾ còn lại tin rằng họ sẽ tiếp tục làm việc vì những lý do về hiệu suất vượt trội.

Các nhà đầu tư nhìn thấy nhu cầu lâu dài đối với các quỹ đầu tư chủ động.

Một số nhà đầu tư cho biết khả năng linh hoạt và nắm giữ tiền mặt của các quỹ đầu tư chủ động sẽ khiến họ trở thành một lựa chọn hấp dẫn trong những thời điểm không chắc chắn.

Một người trả lời đã viết: “Với lãi suất liên tục tăng, thanh khoản kém, sẽ có nhiều cơ hội tuyệt vời cho các quỹ đầu tư chủ động, không theo tiêu chuẩn, hoạt động tốt hơn”.

“Ở cấp độ cơ bản, bản chất của con người là tìm kiếm lợi nhuận trên mức trung bình” một người khác cho hay.

Bloomberg