Dòng tiền ồ ạt chảy vào trái phiếu chính phủ Mỹ có kỳ hạn ngắn khi nhà đầu tư lo ngại rủi ro từ chính sách của Trump

Trà Giang

Junior Editor

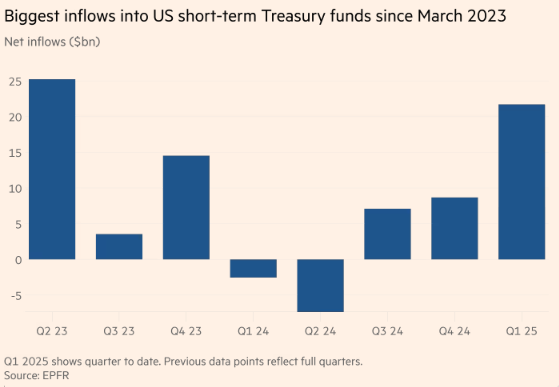

Trong bối cảnh thị trường tài chính biến động mạnh do những bất ổn về chính sách kinh tế và thương mại của cựu Tổng thống Donald Trump, nhà đầu tư đã rót hơn 22 tỷ USD vào trái phiếu chính phủ Mỹ có kỳ hạn ngắn kể từ đầu năm nay. Động thái này phản ánh tâm lý thận trọng của giới đầu tư, khi họ tìm kiếm kênh trú ẩn an toàn trước nguy cơ suy thoái kinh tế và lạm phát tăng cao.

Dữ liệu từ EPFR cho thấy, tính từ đầu tháng 1 đến ngày 14/3, dòng vốn ròng chảy vào các quỹ trái phiếu Kho bạc có kỳ hạn ngắn đã đạt khoảng 21.7 tỷ USD – mức tăng theo quý lớn nhất trong hai năm qua. Trong khi đó, các quỹ trái phiếu chính phủ dài hạn cũng ghi nhận mức tăng, nhưng con số khiêm tốn hơn rất nhiều, chỉ 2.6 tỷ USD.

Làn sóng rút vốn khỏi tài sản rủi ro, đặc biệt là cổ phiếu và trái phiếu doanh nghiệp có xếp hạng tín nhiệm thấp (junk bonds), đã đẩy nhu cầu đối với trái phiếu chính phủ có kỳ hạn ngắn lên cao. Điều này xuất phát từ những lo ngại rằng chính sách thương mại cứng rắn của Trump có thể làm suy yếu tốc độ tăng trưởng của nền kinh tế lớn nhất thế giới và kích hoạt áp lực lạm phát.

Dòng vốn lớn nhất chảy vào quỹ trái phiếu Kho bạc Mỹ có kỳ hạn ngắn kể từ tháng 3/2023

Bob Michele, Giám đốc bộ phận thu nhập cố định toàn cầu tại JPMorgan Asset Management, nhận định: "Nhà đầu tư đang đổ tiền vào trái phiếu chính phủ có kỳ hạn ngắn, điều này hoàn toàn dễ hiểu bởi thị trường chứng khoán và các tài sản rủi ro khác đang trải qua biến động lớn. Trong bối cảnh này, thị trường trái phiếu Mỹ có thể đóng vai trò như một ‘mỏ neo’ giúp ổn định danh mục đầu tư."

Sự thận trọng của nhà đầu tư cũng được phản ánh trong một khảo sát mới đây của Bank of America, cho thấy tháng 3 đã chứng kiến mức cắt giảm danh mục cổ phiếu Mỹ lớn nhất từ trước đến nay. Đồng thời, chênh lệch lãi suất giữa trái phiếu doanh nghiệp có xếp hạng tín nhiệm thấp và trái phiếu chính phủ Mỹ đã mở rộng đáng kể – một dấu hiệu cho thấy rủi ro tín dụng đang gia tăng.

Mark Cabana, Giám đốc chiến lược lãi suất Mỹ tại Bank of America, cho rằng: "Nếu bạn lo ngại về triển vọng tăng trưởng kinh tế và khả năng suy thoái, việc dịch chuyển dòng vốn khỏi các tài sản rủi ro là điều dễ hiểu. Nhà đầu tư đang tìm cách giảm thiểu rủi ro trước những bất ổn trên thị trường."

Không chỉ là kênh trú ẩn an toàn, trái phiếu chính phủ Mỹ có kỳ hạn ngắn hiện cũng mang lại mức lợi suất hấp dẫn, thu hút sự quan tâm của giới đầu tư. Cụ thể, lợi suất trái phiếu Kho bạc kỳ hạn một tháng đang ở mức 4.3%/năm, trong khi trái phiếu kỳ hạn hai năm có lợi suất khoảng 4%/năm.

Giới phân tích cho rằng nếu nền kinh tế Mỹ tiếp tục suy yếu và Cục Dự trữ Liên bang (Fed) bắt đầu cắt giảm lãi suất, lợi suất trái phiếu sẽ giảm theo. Điều này đồng nghĩa với việc giá trái phiếu sẽ tăng, mang lại lợi nhuận cho người nắm giữ.

Tuy nhiên, thị trường trái phiếu sắp đối mặt với một phép thử quan trọng vào thứ Tư tuần này, khi Fed công bố dự báo mới nhất về kinh tế và chính sách lãi suất. Hiện tại, thị trường đang kỳ vọng Fed sẽ thực hiện từ hai đến ba đợt cắt giảm lãi suất trong năm nay. Nếu kịch bản này không diễn ra như dự báo, thị trường trái phiếu có thể sẽ phản ứng mạnh mẽ.

Ngoài yếu tố lợi suất, sự không chắc chắn về triển vọng kinh tế Mỹ cũng khiến nhà đầu tư có xu hướng ưu tiên các tài sản ngắn hạn có tính thanh khoản cao.

Bob Michele của JPMorgan nhận xét: "Khi nhà đầu tư muốn giảm thiểu rủi ro và lo ngại thị trường chứng khoán có thể điều chỉnh, họ sẽ rút tiền về các kênh trú ẩn như tiền mặt và trái phiếu có kỳ hạn ngắn."

Ông cũng chỉ ra rằng: "Tài sản của các quỹ thị trường tiền tệ đang tăng lên đáng kể, nhưng đồng thời, dòng tiền vào các quỹ trái phiếu ngắn hạn cũng đang gia tăng mạnh mẽ."

Theo Andy Brenner, Giám đốc thu nhập cố định quốc tế tại NatAlliance Securities, lý do duy nhất để nhà đầu tư chấp nhận rủi ro và nắm giữ trái phiếu dài hạn vào thời điểm này là kỳ vọng nền kinh tế Mỹ sẽ chậm lại, qua đó giúp họ hưởng lợi từ sự sụt giảm lãi suất trong dài hạn.

Mark Cabana của Bank of America đồng quan điểm: "Nếu bạn tin rằng tăng trưởng kinh tế đang suy yếu và lãi suất sẽ giảm, việc đầu tư vào trái phiếu dài hạn là hợp lý."

Tuy nhiên, ông cũng cảnh báo: "Nếu bạn chưa chắc chắn về kịch bản đó và chỉ đơn thuần tìm kiếm sự an toàn, thì trái phiếu có kỳ hạn ngắn vẫn là lựa chọn tối ưu bởi tính thanh khoản cao, ít rủi ro và dễ dàng giao dịch."

Làn sóng đổ tiền vào trái phiếu chính phủ Mỹ có kỳ hạn ngắn trong năm 2024 cho thấy tâm lý phòng thủ của nhà đầu tư trước những biến động mạnh trên thị trường tài chính. Lo ngại về chính sách kinh tế của Donald Trump, triển vọng tăng trưởng suy yếu và rủi ro lạm phát đã khiến giới đầu tư ưu tiên các tài sản an toàn và có tính thanh khoản cao.

Trong bối cảnh Fed chuẩn bị công bố quyết sách lãi suất mới, thị trường sẽ tiếp tục theo dõi sát sao các tín hiệu từ nền kinh tế Mỹ để định hướng chiến lược đầu tư. Câu hỏi quan trọng đặt ra lúc này là liệu Fed có cắt giảm lãi suất như kỳ vọng của thị trường hay không – và điều đó sẽ tác động ra sao đến xu hướng dòng tiền trong thời gian tới.

Financial Times