Không còn là "chủ chốt": Khủng hoảng chính trị ở Pháp và Đức đảo lộn thị trường trái phiếu EU

Huyền Trần

Junior Analyst

Sự ổn định chính trị và kinh tế truyền thống của Pháp và Đức giờ đây bị đe dọa bởi những bất ổn chính trị trong nước và thách thức kinh tế ngày càng gia tăng. Điều này đang làm thay đổi hoàn toàn thị trường trái phiếu châu Âu, khi các quốc gia ngoại biên như Ý và Tây Ban Nha, vốn từng bị xem là rủi ro, giờ lại thu hút nhà đầu tư nhờ sự ổn định chính trị và các biện pháp hỗ trợ từ Liên minh châu Âu.

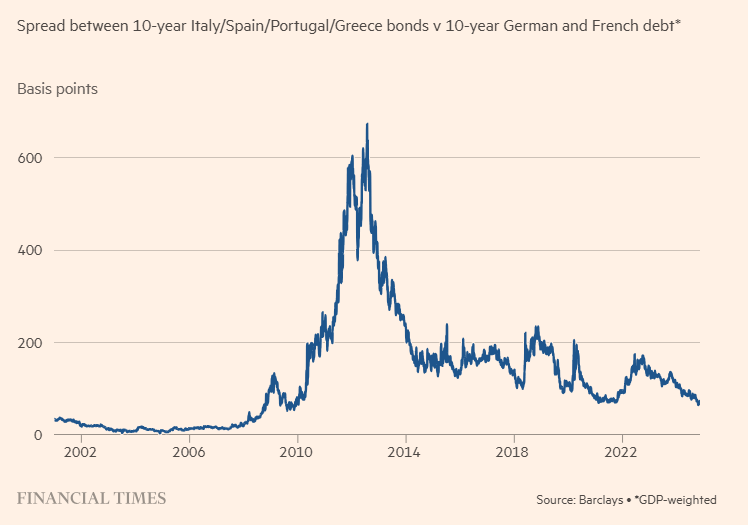

Thị trường trái phiếu chính phủ châu Âu đang chứng kiến một cuộc biến động mạnh mẽ. Chênh lệch lợi suất giữa trái phiếu chính phủ của các quốc gia như Hy Lạp, Ý và Tây Ban Nha so với các quốc gia cốt lõi như Pháp và Đức đang thu hẹp.

Điều này có nghĩa là mức phí mà các nhà đầu tư yêu cầu để cho những quốc gia được coi là "rủi ro" vay tiền đang giảm dần. Các nhà đầu tư hiện đang chào đón trái phiếu của các quốc gia ngoại biên, trong khi trái phiếu của các quốc gia chủ chốt không còn giữ được vị thế độc tôn như trước. Điều đó dẫn đến việc phân biệt giữa các quốc gia chủ chốt và ngoại biên giờ đã không còn phù hợp.

Sự phân biệt này được xác định từ cuộc khủng hoảng nợ châu Âu hơn một thập kỷ trước, dựa trên tình hình kinh tế và tài chính của các quốc gia. Tuy nhiên, ba lý do chính đang làm thay đổi điều này.

Đầu tiên là chương trình Next Generation EU, được Ủy ban châu Âu (EC) triển khai sau đại dịch Covid. Các khoản vay và trợ cấp giá rẻ trong chương trình này đã tạo động lực mạnh mẽ cho các quốc gia duy trì mối quan hệ tốt với EC.

Điều này không có nghĩa là tình hình chính trị hoàn toàn ổn định, nhưng dòng tiền từ chương trình NGEU đang giúp giảm bớt căng thẳng trong khu vực đồng euro. Những cuộc thảo luận về việc các quốc gia có thể rời khỏi khu vực đồng euro, như "Grexit" hay "Italexit", giờ đây không còn là vấn đề được bàn tán.

Thêm vào đó, sự có mặt của Công cụ Bảo vệ Truyền dẫn của Ngân hàng Trung ương Châu Âu (ECB), nhằm ngăn chặn sự hỗn loạn trên thị trường thông qua việc mua trái phiếu chính phủ châu Âu, cũng khiến các nhà đầu tư yên tâm rằng sẽ có biện pháp bảo vệ nếu có sự phân mảnh xảy ra.

Nếu nguy cơ phân mảnh trong khu vực đồng euro đã giảm đi rõ rệt kể từ sau khủng hoảng nợ, thì trái phiếu của các quốc gia chủ chốt không thể vẫn giữ vị trí là tài sản an toàn số một nữa. Khi không còn sự phân biệt này, thị trường trái phiếu chính phủ châu Âu sẽ tiếp tục có chênh lệch lợi suất giữa các quốc gia thu hẹp, giống như trước khi xảy ra khủng hoảng tài chính.

Về mặt kinh tế, sự khác biệt giữa các quốc gia cũng đang thu hẹp, đặc biệt là sau đại dịch. Mô hình tăng trưởng của Đức, vốn được xem là động lực chính của khu vực đồng euro, giờ đây đã gặp phải nhiều khó khăn. Đức đang phải đối mặt với các thách thức lớn như sự suy giảm của nền kinh tế Trung Quốc, sự cạnh tranh gay gắt trong ngành xe điện, và mất nguồn khí đốt giá rẻ từ Nga. Nói cách khác, Đức đang chuyển từ một nền kinh tế tăng trưởng mạnh với mức vay nợ thấp sang một nền kinh tế tăng trưởng chậm với mức vay nợ cao hơn. Do đó, không có gì ngạc nhiên khi trái phiếu chính phủ của Đức (Bunds) không còn giữ được sự đặc biệt như trước.

Chênh lệch giữa trái phiếu chính phủ của các cuốc gia chủ chốt và ngoại biên dần thu hẹp

Cuối cùng, điều khiến thị trường ngạc nhiên nhất là các quốc gia ngoại biên như Ý, Tây Ban Nha và Hy Lạp lại trở thành những điểm ổn định về chính trị trong những năm gần đây. Thậm chí, ở Ý, nơi đã trải qua nhiều lần thay đổi chính phủ kể từ năm 1945, liên minh cánh hữu của Giorgia Meloni đã duy trì sự ổn định chính trị kể từ khi thành lập vào tháng 10 năm 2022.

Trong khi đó, tình hình chính trị bất ổn ở Pháp và sự rối ren chính trị ở Đức đã làm gia tăng lo ngại trong giới đầu tư về triển vọng tương lai. Đặc biệt, cuộc khủng hoảng chính trị ở Pháp và sự gia tăng lợi suất trái phiếu chính phủ Pháp so với các quốc gia khác cho thấy một bài học quan trọng: Thị trường thường ít quan tâm đến nợ và thâm hụt của quốc gia trừ khi các chính trị gia tạo ra lý do cho điều đó. Vì vậy, trái phiếu của các quốc gia như Ý và Tây Ban Nha đã hoạt động tốt hơn khi không có biến động chính trị, trong khi trái phiếu chính phủ của Pháp và Đức lại bị ảnh hưởng bởi các thách thức kinh tế.

Tuy nhiên, câu hỏi đặt ra là liệu sự thay đổi này có tiếp diễn? Mặc dù sự chênh lệch lợi suất giữa các trái phiếu chính phủ của các quốc gia chủ chốt và ngoại biên đã thu hẹp trong vài tháng qua, nhưng những thách thức cấu trúc của các quốc gia chủ chốt và những xung đột chính trị trong nước có thể tiếp tục làm dấy lên lo ngại trong giới đầu tư.

Trong khi đó, các quốc gia ngoại biên có thể sẽ tiếp tục thu hẹp khoảng cách lợi suất nhờ vào các nỗ lực thu hẹp thâm hụt ngân sách, cùng với sự hỗ trợ từ chính sách nới lỏng của ECB và chương trình Next Generation EU. Các nhà đầu tư cần theo dõi sát sao diễn biến này.

Financial Times