Kinh tế và lạm phát: Chính sách tiền tệ của Fed là điểm tựa trước nguy cơ đổ vỡ thương mại

Diệu Linh

Junior Editor

Từ sau cú sốc mà Tổng thống Trump tạo ra vào tháng 4 với sự thay đổi lớn trong chính sách thương mại, thị trường tài chính và các nhà phân tích đã ngập tràn trong các bài viết về triển vọng kinh tế và lạm phát. Trong khi thuế quan leo thang khiến triển vọng trở nên bất định hơn bao giờ hết, chính sách tiền tệ của Cục Dự trữ Liên bang (Fed) vẫn là điểm tựa vững chắc – dù không thực sự tích cực, nhưng vẫn là một trong số ít những yếu tố đáng tin cậy trong bức tranh vĩ mô hiện tại.

Các hợp đồng tương lai quỹ Fed tiếp tục phản ánh xác suất cao rằng ngân hàng trung ương sẽ giữ nguyên lãi suất tại cuộc họp chính sách sắp tới – và nhiều khả năng cả trong phiên họp tháng 7. Thị trường kỳ vọng một đợt cắt giảm vào tháng 9, nhưng với bối cảnh hiện tại biến động nhanh chóng, ba tháng tới có thể dài như ba năm – cảnh báo “người mua hãy cẩn trọng” vẫn đang nhấp nháy ở chân trời.

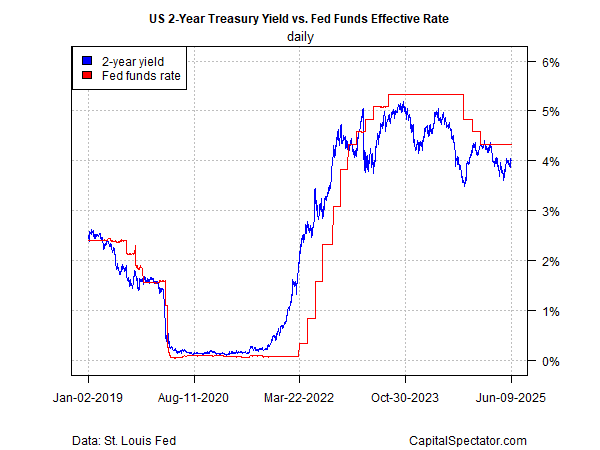

Trong khi đó, lợi suất trái phiếu Kho bạc kỳ hạn 2 năm – thường nhạy cảm với kỳ vọng chính sách tiền tệ – tiếp tục phản ánh khả năng Fed sẽ phải cắt giảm lãi suất trong tương lai gần. Ngày 9/6, lợi suất này đứng ở mức 4.01%, sát đỉnh từ tháng 3 nhưng vẫn thấp hơn đáng kể so với lãi suất quỹ Fed hiệu quả trung bình là 4.33%. Đây được xem là dấu hiệu cho thấy thị trường đang kỳ vọng Fed sẽ "nới tay" hơn trong thời gian tới.

Tuy nhiên, giới chức Fed vẫn duy trì thông điệp thận trọng. Chủ tịch Fed Atlanta, Raphael Bostic, tuần trước viết:

“Có quá nhiều yếu tố bất định khiến việc dự báo kinh tế trở nên khó khăn. Tôi vẫn tin rằng sự kiên nhẫn là cách tiếp cận hợp lý nhất với chính sách tiền tệ hiện tại. Nền kinh tế nói chung vẫn ổn định, vì vậy chúng ta có thể chờ đợi và theo dõi tác động của những bất ổn này lên việc làm và giá cả.”

Nhiều quan chức khác của Fed cũng phát đi thông điệp tương tự. Thế nhưng, thị trường trái phiếu vẫn kiên trì định giá khả năng giảm lãi suất, khi tranh cãi lớn nhất hiện nay là: liệu thuế quan sẽ làm gia tăng lạm phát hay kéo tụt tăng trưởng?

Mỗi kịch bản sẽ kéo theo hướng chính sách trái ngược – tăng lãi suất nếu lạm phát tăng hay cắt giảm nếu tăng trưởng chậm lại. Một khả năng thứ ba, không thể loại trừ, là sự kết hợp tệ hại của cả hai – tức lạm phát đình trệ: tăng trưởng thấp và lạm phát cao. Trong trường hợp này, giữ nguyên chính sách có thể là lựa chọn tối ưu – điều mà Fed hiện tại dường như đang thiên về.

Phe dovish nhanh chóng chỉ ra rằng các dữ liệu lạm phát gần đây chưa cho thấy áp lực tăng giá đáng kể từ thuế quan. Ví dụ, khảo sát tháng 5 của Fed New York cho thấy kỳ vọng lạm phát của người tiêu dùng cho năm tới đã giảm đáng kể – dù vẫn ở mức 3.2%, cao hơn mục tiêu 2% của Fed.

Dữ liệu “cứng” về lạm phát tiêu dùng có vẻ tích cực hơn. Tuy nhiên, chỉ số CPI lõi – thước đo được các nhà hoạch định chính sách theo dõi sát sao – vẫn đang tăng ở mức 2.8% so với cùng kỳ năm trước. Cho đến khi con số này giảm xuống gần mức mục tiêu 2%, không có nhiều cơ sở để Fed đẩy nhanh việc hạ lãi suất.

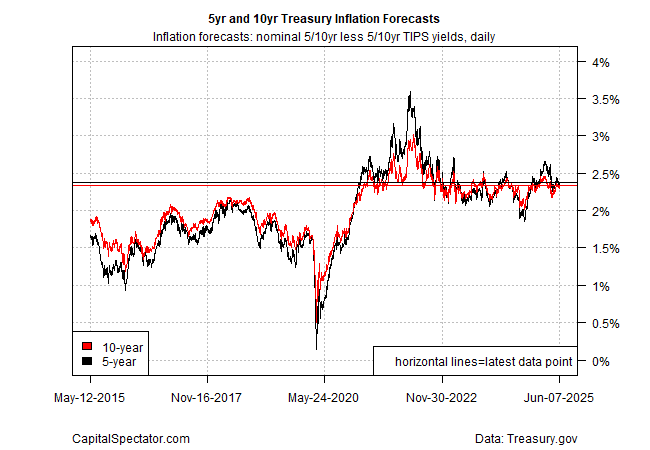

Dự báo lạm phát ngụ ý từ thị trường trái phiếu gần đây có nhích nhẹ, với mức trung bình khoảng 2% – tính theo chênh lệch giữa lợi suất danh nghĩa và lợi suất điều chỉnh theo lạm phát. Với kỳ hạn 5 năm, thị trường đang kỳ vọng lạm phát ở mức 2.38% – một mức trung bình ổn định trong hai tháng qua.

Chiến lược “theo dõi và chờ đợi” của Fed có thể khiến Tổng thống Trump sốt ruột, khi ông tiếp tục hối thúc Fed cắt giảm lãi suất. Nhưng có thể nói rằng, Fed đang làm điều đúng đắn – chờ đợi thêm dữ liệu để đưa ra quyết định trong một bối cảnh mà chính sách thương mại vẫn đang thay đổi từng ngày. Tính đến thời điểm bài viết, các cuộc đàm phán Mỹ-Trung vẫn đang diễn ra tại London.

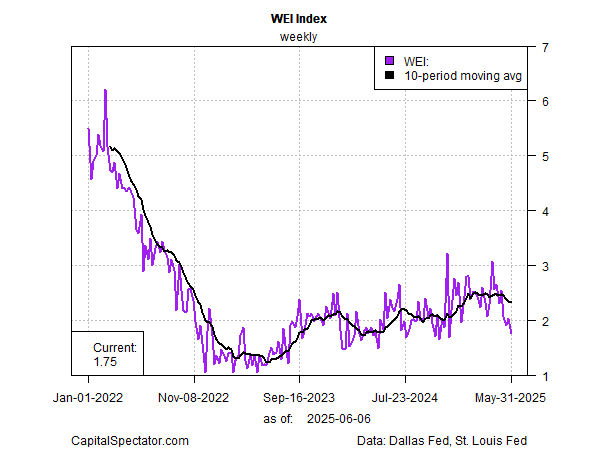

Song song với đó, có dấu hiệu cho thấy tăng trưởng đang chững lại. Chỉ số kinh tế hàng tuần của Fed Dallas đã giảm tính đến ngày 31/5, cho thấy các điều kiện vĩ mô đang yếu đi là một xu hướng lan rộng.

Ở cấp độ lập pháp, Thượng viện đang xem xét một dự luật chi tiêu quy mô lớn. Nếu được thông qua, nhiều chuyên gia lo ngại điều này sẽ đẩy kỳ vọng lạm phát tăng cao hơn. Trong khi phe hawkish muốn cắt giảm chi tiêu, thì Tổng thống Trump và các đồng minh lại ủng hộ giữ nguyên dự luật.

“Tôi khuyến khích Thượng viện thực hiện càng ít sửa đổi càng tốt,” Chủ tịch Hạ viện Johnson phát biểu ngày 25/5. “Chúng ta có một đa số rất mong manh tại Hạ viện, nên sự đoàn kết là rất quan trọng.”

Như Brij Khurana – Giám đốc đầu tư tại Wellington Management – nhận định: “Kịch bản tốt nhất cho thị trường trái phiếu là không đạt được thỏa thuận.” Nếu thế bế tắc tiếp tục kéo dài, điều đó có thể thúc đẩy các cuộc đàm phán về cắt giảm chi tiêu – một tín hiệu tích cực cho thị trường trái phiếu.

Tóm lại, giữa những biến động và bất ổn hiện tại, việc “theo dõi và chờ đợi” vẫn là chiến lược hợp lý nhất với chính sách tiền tệ. Dù rủi ro, nhưng trong thời điểm mà các yếu tố bất định chi phối mạnh mẽ, đây có thể chính là quyết định khôn ngoan nhất.

Investing