Một cuộc chiến giằng co giữa phe mua và phe bán đang gây ra tình trạng hỗn loạn cho các chỉ báo rủi ro

Đỗ Duy Đạt

Associate Manager, FX G7

Trước đây, nhà đầu tư quan niệm rằng nếu tài sản trú ẩn tăng, thì những tài sản rủi ro sẽ giảm. Bây giờ, với việc cả hai loại tài sản này đều đang tăng, các nhà đầu tư đang phải suy nghĩ lại về chiến lược đầu tư của họ.

- Đợt tăng giá ở TTCK Mỹ nổi bật so với các tài sản trú ẩn

- Xung đột mới giữa Trung Quốc và Mỹ làm phức tạp hóa triển vọng trị trường

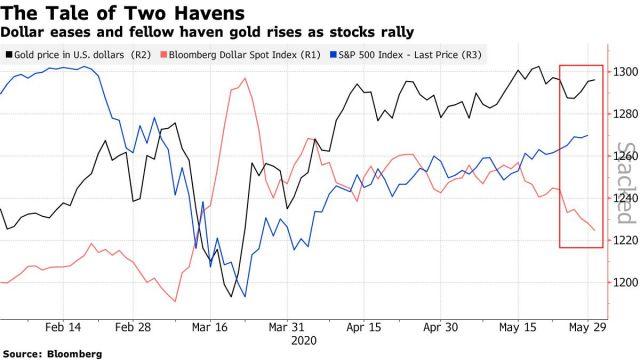

Sự phục hồi bùng nổ của TTCK Mỹ nổi bật so với một đợt tăng giá tương tự ở Vàng, loại tài sản được dùng để phòng ngừa lạm phát cũng như là một khoản đầu tư an toàn. TTCK ở cả khu vực đồng EUR và Vương quốc Anh cũng đã tiến vào thị trường tăng giá trong những tuần gần đây, ngay cả khi nhu cầu đối với TPCP đã đẩy đẩy lợi suất của Đức xuống sâu hơn và lần đầu tiên đưa lợi suất của TPCP Anh xuống dưới 0.

Và đồng USD, được xem là đồng tiền dự trữ của thế giới, đã giảm mạnh từ mức cao nhất mọi thời đại, theo một chỉ số của Bloomberg, nhưng lợi suất của TPCP hầu như không tăng.

Tất cả tạo ra một bức tranh phức tạp tại một thời điểm quan trọng đối với rủi ro định giá. Những người theo dõi thị trường, bị bối rối khi sức khỏe nhân loại bị tàn phá và cái giá mà kinh tế phải trả bởi làn sóng COVID-19 trên toàn thế giới, và các chương trình mua trái phiếu khổng lồ của các ngân hàng trung ương, đã thấy các mô hình định giá của họ trở nên vô dụng. Các chỉ số chính, như lạm phát, đã trở thành những chỉ số có ít giá trị tham khảo.

Và vấn đề đang nóng lên sau cú sốc kinh tế lớn nhất thời hiện đại từ COVID-19, chính là mối quan hệ xấu dần giữa Trung Quốc - Hoa Kỳ, đang làm dấy lên lo ngại về một cuộc chiến tranh lạnh mới và làm phức tạp thêm vấn đề.

Đối với Stephen Gallo, một chiến lược gia tiền tệ tại Ngân hàng Montreal, mô hình giao dịch tổng thể ngụ ý việc sử dụng tài sản trú ẩn như một hình thức bảo hiểm trong thời kỳ rủi ro, đặc biệt là đối với TTCK toàn cầu.

"Nhu cầu về Vàng và các trái phiếu chính phủ an toàn có thể là do các nhà đầu tư nhạy bén (sophisticated investors) tìm kiếm sự bảo hiểm đối với đợt tăng giá trên TTCK, mà đôi khi, bị nhầm lẫn với việc nhà đầu tư thể hiện tâm lý lo lắng," ông cho biết qua điện thoại.

TÀI SẢN TOÀN CẦU PHỤC HỒI TỪ ĐÁY THÁNG 3

- Chỉ số S&P 500: tăng khoảng 40%

- Chỉ số FX các thị trường mới nổi của MSCI: tăng hơn 2%

- Vàng: tăng khoảng 20%

- EUR: tăng khoảng 5% so với đồng USD

Trong số các ví dụ được trích dẫn nhiều nhất về tài sản mô phỏng sự mâu thuẫn chính là đồng USD. Với việc các rủi ro dẫn đến sự gia tăng của nó vẫn chưa được giải quyết, triển vọng dài hạn của đồng tiền này dường như vẫn còn có hiệu lực, với việc các traders ủng hộ đồng USD so với phần lớn các đồng tiền khác, theo dữ liệu hợp đồng quyền chọn "risk reversals" kỳ hạn 6 tháng.

"Mối đe dọa của việc thất nghiệp hàng loạt, suy thoái kinh tế sâu và căng thẳng địa chính trị sẽ là tâm điểm chú ý và đồng USD trú ẩn sẽ tăng giá so với phần lớn các đồng tiền khác." Jane Foley, người đứng đầu chiến lược tiền tệ tại Rabobank cho biết, thêm rằng phe mua trên TTCK đã ít quan tâm đến dòng tin tức tiêu cực.

Foley là nhà dự báo chính xác nhất cho G-10 và các đồng tiền chính khác, theo dữ liệu được biên soạn bởi Bloomberg.

Đồng USD đã giảm thấp hơn trong tháng 5, với một số nhà dự báo sử dụng phân tích kỹ thuật để cho thấy rằng đó là một xu hướng, chứ không phải là một sự điều chỉnh ngắn hạn. Và kẻ thù lớn nhất của nó, đồng EUR, đã có một đợt tăng giá mạnh sau khi Ủy ban châu Âu đề xuất kế hoạch cho một quỹ cứu hộ.

Xu hướng “Bullish” trên đồng EUR, chiếm khoảng một phần ba khối lượng của chỉ số Bloomberg Dollar Spot Index, đang ở mức cao nhất kể từ tháng 3 đối với các hợp đồng quyền chọn kỳ hạn một tuần và một tháng. Các động thái tài khóa đi cùng với kỳ vọng rằng Ngân hàng Trung ương châu Âu sẽ tăng cường chương trình mua trái phiếu trong đại dịch (PEPP) của họ, có khả năng đẩy đồng EUR lên cao hơn.

Mặc dù vậy, “Tất cả đều quay trở lại với đồng USD”, ông Gallo nói. “Nói một cách đơn giản, không có nhiều giao dịch dễ dàng mang lại lợi nhuận,. Thay vào đó, bạn sẽ thấy sự phức tạp trong hình thức chương trình nới lỏng ở các ngân hàng trung ương tại các thị trường mới nổi, lợi suất thực tế giảm và triển vọng lãi suất âm ở nhiều quốc gia khác nhau.”