S&P 500 sẽ lấy lại động lực từ các công bố thu nhập quý 1 cao

Trần Phương Thảo

Junior Analyst

Theo khảo sát Markets Live Pulse mới nhất của Bloomberg, công bố thu nhập mạnh mẽ từ các tập đoàn Mỹ sẽ kéo chỉ số S&P 500 thoát khỏi vùng tiêu cực gần đây, bất chấp mối lo ngại về việc lợi suất trái phiếu tăng vọt.

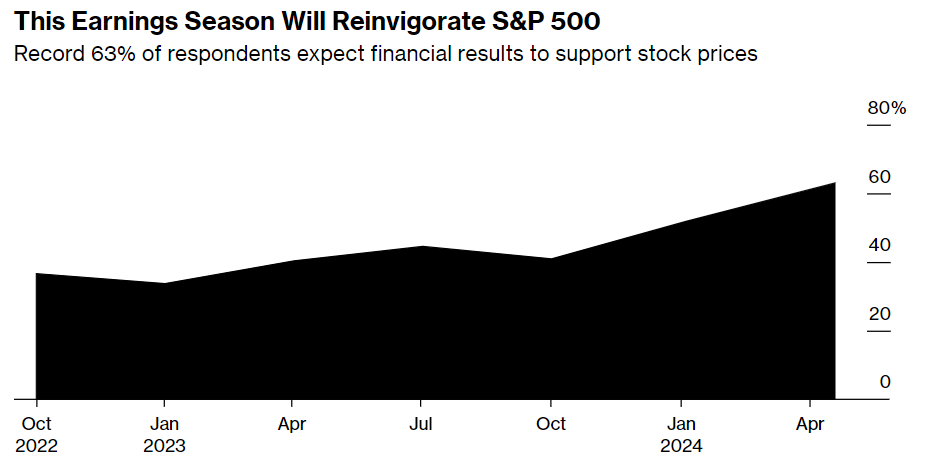

Khi mùa báo cáo thu nhập bắt đầu sôi động trong tuần này với kết quả từ những gã khổng lồ công nghệ lớn như Microsoft, Meta Platforms và Alphabet, gần 2/3 trong số 409 người được hỏi cho biết họ kỳ vọng thu nhập tốt trong quý 1 sẽ giúp chỉ số chứng khoán Mỹ tăng lên. Đó là mức tín nhiệm cao nhất đối với lợi nhuận doanh nghiệp kể từ khi cuộc thăm dò bắt đầu đặt câu hỏi vào tháng 10 năm 2022.

Mùa công bố thu nhập sẽ tiếp thêm động lực cho S&P 500

Neil Birrell, giám đốc đầu tư của Premier Miton Investor, cho biết: “Tôi khá lạc quan về mùa báo cáo thu nhập này và tôi không cho rằng sẽ có bất kỳ điều khủng khiếp nào xảy ra. Điều quan trọng là các yếu tố cơ bản của một công ty là những gì được phản ánh trong giá cổ phiếu chứ không phải là các yếu tố vĩ mô. Cho đến nay, chính lãi suất và lạm phát đã thúc đẩy giá tài sản.”

Rủi ro địa chính trị gia tăng dường như không phải là nỗi sợ hãi lớn, bất chấp căng thẳng leo thang ở Trung Đông. Một lý do có thể là trong lịch sử, cổ phiếu đã tăng giá sau những sự kiện căng thẳng tương tự. Một phân tích của các chiến lược gia đa tài sản tại HSBC Holdings cho thấy trong 25 năm qua, chứng khoán Mỹ đã tăng trung bình 70% thời gian sau các sự kiện địa chính trị quan trọng.

Thật vậy, S&P 500 đã tăng điểm kể từ khi cuộc xung đột này bắt đầu vào ngày 7 tháng 10, vì vậy các nhà giao dịch và nhà đầu tư dường như đã chấp nhận được sự bất ổn đó – ít nhất là vào thời điểm hiện tại.

Các chiến lược gia do Max Kettner dẫn đầu đã viết trong một ghi chú: “Nếu có bất cứ điều gì xảy ra, hậu quả của những sự kiện như vậy sẽ mang đến cơ hội mua vào. Ngoài địa chính trị, các yếu tố cơ bản vẫn hỗ trợ, với kỳ vọng tăng trưởng vẫn tăng cao”.

Bất chấp điều đó, các công ty đang phải đối mặt với áp lực rất lớn trong việc đạt được lợi nhuận cao trong quý này. Nếu không có rủi ro địa chính trị, những người tham gia khảo sát dự đoán chứng khoán Mỹ sẽ bị ảnh hưởng bởi việc lợi suất trái phiếu tăng vọt. Gần một nửa coi lợi suất trái phiếu chính phủ kỳ hạn 10 năm tăng trên 5% là một rủi ro lớn, lớn hơn giá dầu tăng hoặc không thực hiện được những dự án phát triển trí tuệ nhân tạo.

Julian Emanuel, giám đốc chiến lược tại Evercore ISI, cho biết: “Khi loại bỏ sự ảnh hưởng của chính sách tiền tệ, có nhiều gánh nặng cho thu nhập hơn chúng tôi nghĩ”.

Việc công bố các báo cáo thu nhập đến đúng lúc đối với S&P 500, vốn đã gặp khó khăn kể từ khi lập kỷ lục vào ngày 28 tháng 3 khi Fed báo hiệu rằng họ không vội cắt giảm lãi suất sau một loạt báo cáo lạm phát nóng hơn dự kiến. Chỉ số đang giao dịch ở mức thấp nhất trong hai tháng và giảm 5.5% so với mức đỉnh mọi thời đại.

Nicole Inui, người đứng đầu bộ phận chiến lược cổ phiếu Mỹ tại HSBC cho biết: “Mùa báo cáo lợi nhuận quý đầu tiên có thể hỗ trợ tốt cho chứng khoán Mỹ, đặc biệt là sau đợt bán tháo mà chúng ta đã chứng kiến trong tháng qua”.

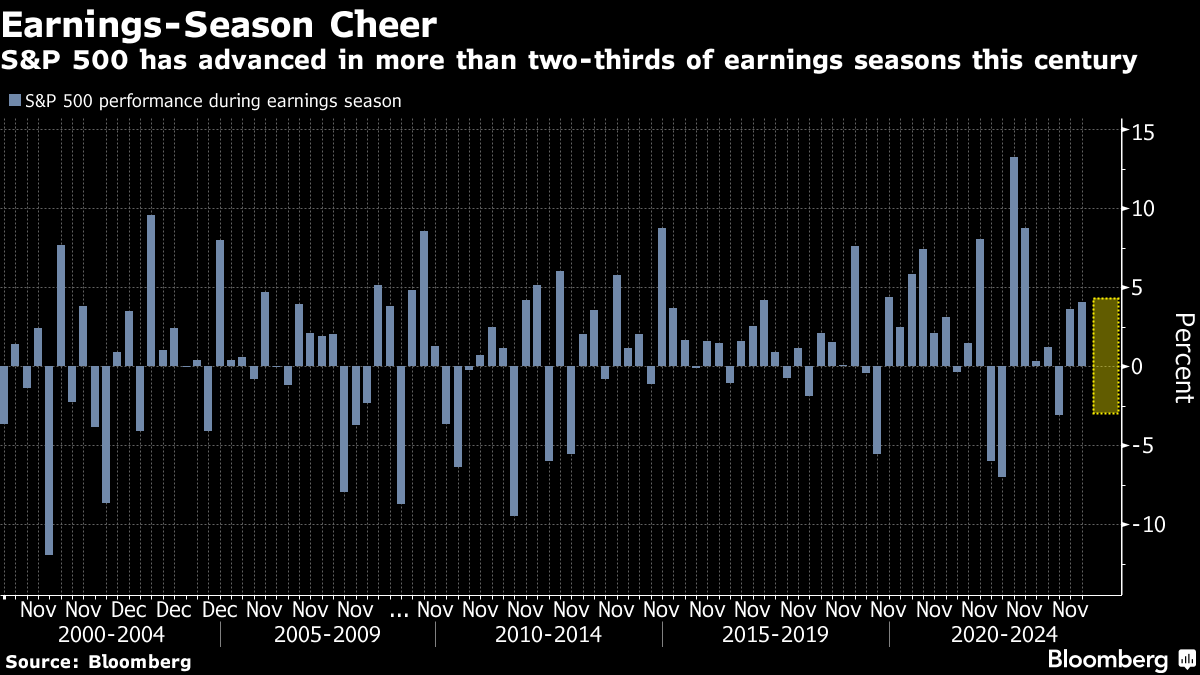

Lịch sử chỉ ra rằng một đợt phục hồi có thể sắp diễn ra. Theo dữ liệu do Bloomberg tổng hợp, kể từ năm 1999, S&P 500 đã tăng 67% trong khoảng thời gian giữa những ngày JPMorgan Chase và Walmart báo cáo kết quả hoạt động, thời điểm bắt đầu và kết thúc mùa công bố thu nhập không chính thức.

S&P500 đã được hưởng lọi từ 2/3 đợt công bố thu nhập trong thập kỷ này

Tuy nhiên, quy mô của đợt phục hồi trong bất kỳ giai đoạn báo cáo nào đều phụ thuộc vào mức độ đầu tư vào cổ phiếu của các nhà đầu tư, các chiến lược gia của Deutsche Bank AG do Parag Thatte dẫn đầu cho biết trong một lưu ý gửi khách hàng. Mức độ đầu tư lần này đã ở mức cao sau mức tăng kỷ lục trong quý đầu tiên. Vì vậy, nhóm của Thatte không mong đợi đạt được lợi nhuận lớn.

Kết quả từ những gã khổng lồ công nghệ của Hoa Kỳ sẽ chiếm vị trí trung tâm trong tuần này, khiến thị trường tập trung vào sự điên cuồng xung quanh AI.

Sự chú ý dường như đang chuyển hướng khỏi công ty dẫn đầu ngành AI Nvidia sau khi cổ phiếu này tăng vọt 54% trong năm nay. Một nửa số người tham gia khảo sát MLIV cho biết cách tốt nhất để tăng mức độ đầu tư vào AI là thông qua các hoạt động cấp hai và cấp ba, chẳng hạn như lưới điện sẽ được hưởng lợi từ nhu cầu năng lượng khổng lồ của AI. Trong khi đó, chưa đến 1/5 số người tham gia khảo sát nhìn thấy cơ hội mua bất kỳ cổ phiếu Nvidia nào kể cả khi giá giảm. Cổ phiếu Nvidia giảm 10% vào thứ 6.

Điểm mấu chốt là báo cáo thu nhập sắp tới từ các tập đoàn khổng lồ của Mỹ mang đến cho thị trường chứng khoán Mỹ cơ hội lật ngược tình thế sau ba tuần giảm liên tiếp của S&P 500, chuỗi dài nhất kể từ tháng 9. Nhưng với điều kiện là các báo cáo phải đảm bảo thay đổi câu chuyện gần đây.

Florian Ielpo, người đứng đầu bộ phận nghiên cứu vĩ mô tại Lombard Odier Asset Management, cho biết: “Mùa báo cáo hoạt động kinh doanh đang bị ngó lơ do thị trường tập trung vào lãi suất và những điều không chắc chắn khác. Cần một sự khởi đầu mùa công bố thu nhập thật mạnh mẽ.”

Bloomberg