Sự thật phũ phàng: Trái phiếu chính phủ Mỹ luôn tiềm ẩn rủi ro?

Quỳnh Chi

Junior Editor

Gần như mọi cuộc khủng hoảng hay sụp đổ tài chính đều bắt nguồn từ sự ngộ nhận về bản chất của tài sản được cho là "phi rủi ro". Các nhà đầu tư thường tự tin rằng họ đang nắm giữ tài sản an toàn tuyệt đối—có thể là chứng khoán được đảm bảo bằng tài sản thế chấp, cổ phần trong quỹ đầu tư Bernie Madoff, hay trái phiếu chính phủ Hy Lạp—để rồi bàng hoàng khi khám phá ra thực tế trái ngược.

Trong những năm gần đây, thuật ngữ "phi rủi ro" liên tục được gắn với một trong những công cụ tài chính được giao dịch phổ biến nhất thế giới: Trái phiếu chính phủ Hoa Kỳ. Thị trường trái phiếu chính phủ kỳ hạn 10 và 30 năm đã chứng kiến biến động dữ dội trong tháng này do bất ổn liên quan đến chính sách thuế quan và viễn cảnh về trật tự tài chính toàn cầu. Hiện tượng lợi suất leo thang đồng thời với giá sụt giảm trong bối cảnh thị trường hỗn loạn là minh chứng cho thấy giới đầu tư không còn xem Trái phiếu chính phủ là "bến đỗ an toàn". Trái phiếu chính phủ, vốn luôn chiếm vị thế đặc biệt trong hệ thống tài chính toàn cầu nhờ tính phổ quát và thanh khoản vượt trội, có thể sẽ đánh mất phần nào vị thế độc tôn trong tương lai.

Những diễn biến này cho thấy trái phiếu Mỹ đang dần mất đi quy chế tài sản "phi rủi ro". Tuy nhiên, cần nhận thức rõ ràng: Trái phiếu chính phủ chưa từng thực sự phi rủi ro, hiện tại không phải, và trong tương lai gần cũng không phải.

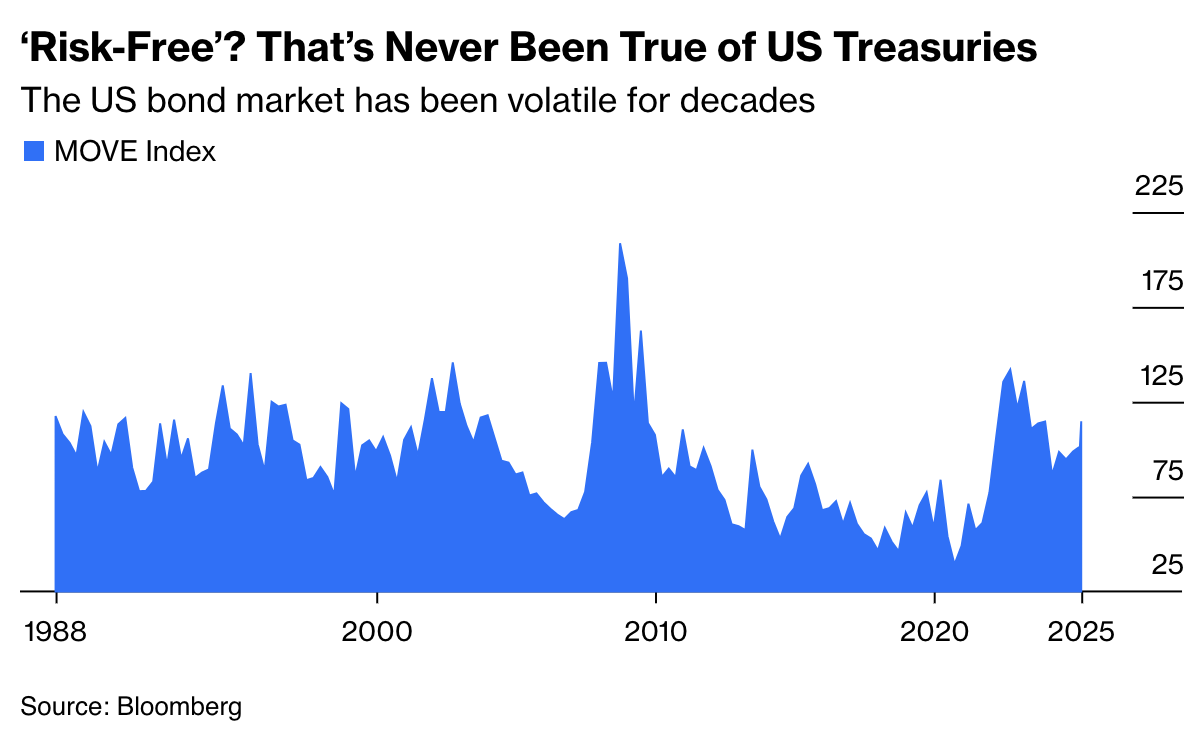

Thị trường trái phiếu Mỹ đã trải qua chu kỳ biến động suốt nhiều thập kỷ

Động lực trực tiếp gây ra biến động tuần qua chính là nguy cơ chiến tranh thương mại: Giá trái phiếu chính phủ lao dốc một cách hợp lý trước triển vọng thu hẹp thương mại. Tổng thống Donald Trump đã bày tỏ mạnh mẽ mong muốn giảm thâm hụt tài khoản vãng lai, điều này theo định nghĩa đồng nghĩa với việc nhà đầu tư nước ngoài sẽ giảm nhu cầu hoặc mất động lực mua trái phiếu Mỹ.

Các yếu tố này hội tụ tạo nên một thế giới với mặt bằng lợi suất cao hơn đáng kể. Viễn cảnh chiến tranh thương mại quả thực làm thay đổi vai trò của trái phiếu trong hệ sinh thái tài chính. Tuy nhiên, điều này không đồng nghĩa với việc đồng USD và Trái phiếu chính phủ đã trở thành tài sản rủi ro cao, ngay cả khi chúng chắc chắn sẽ suy giảm giá trị trong tương lai (dù là do nhà đầu tư nước ngoài thanh lý trái phiếu hay các quỹ đầu cơ thu hẹp vị thế).

Các yếu tố rủi ro trên thị trường Trái phiếu chính phủ thực tế đã âm ỉ trong nhiều năm qua. Giá trái phiếu đã suy giảm và trở nên khó dự báo hơn, xuất phát từ áp lực lạm phát gia tăng và nhận thức rằng chính phủ Mỹ thiếu chiến lược khả thi cũng như quyết tâm giảm gánh nặng nợ công. Ngay từ trước khi Trump nhậm chức, Trái phiếu chính phủ đã được định giá thấp hơn so với các trái phiếu tương đương hoặc công cụ tổng hợp khác.

Nhiều nguyên nhân khiến nhà đầu tư có thể dễ dàng bỏ qua những cảnh báo này. Các quy định tài chính phân loại nợ chính phủ xếp hạng cao là tài sản rủi ro thấp, thúc đẩy nhu cầu Trái phiếu chính phủ bất chấp những vấn đề tiềm ẩn. Yếu tố tạo niềm tin khác là sự thanh khoản vượt trội và cơ chế hoạt động hiệu quả của thị trường nợ Mỹ, cộng với sự hiện diện của Cục Dự trữ Liên bang độc lập và uy tín luôn sẵn sàng can thiệp khi cần thiết.

Xét tổng thể, bất chấp mọi bất ổn, khả năng chính phủ Mỹ vỡ nợ vẫn rất thấp. Trong bối cảnh toàn cầu hóa tiến triển và hệ thống tài chính thế giới hội nhập sâu rộng, Trái phiếu chính phủ vẫn được coi là "lựa chọn ít rủi ro nhất trong những tài sản sẵn có".

Giới đầu tư trái phiếu cũng có xu hướng bỏ qua rủi ro do khái niệm "phi rủi ro" vốn thiếu định nghĩa rõ ràng. Nếu định nghĩa tài sản phi rủi ro là công cụ có tính thanh khoản cao và đảm bảo lợi nhuận—hoặc có biến động thấp—thì Trái phiếu chính phủ ngắn hạn có thể xứng đáng với danh hiệu này. Trái phiếu dài hạn tất nhiên tiềm ẩn nhiều rủi ro hơn do khung thời gian dài hơn. Dù có thể thanh lý trước khi đáo hạn (như thông lệ của đa số nhà đầu tư), do tính thanh khoản cao của thị trường, giá của chúng vẫn biến động mạnh hơn so với trái phiếu ngắn hạn.

Tuy nhiên, quan điểm cho rằng trái phiếu ngắn hạn là phi rủi ro không áp dụng cho mọi đối tượng. Đối với tổ chức có nghĩa vụ dài hạn—ví dụ quỹ hưu trí với trách nhiệm chi trả kéo dài nhiều thập kỷ—trái phiếu ngắn hạn không đảm bảo khả năng đáp ứng nghĩa vụ thanh toán và còn khiến họ đối mặt với rủi ro lạm phát. Định nghĩa "phi rủi ro" thực sự phức tạp và phụ thuộc vào mục tiêu đầu tư, bối cảnh lạm phát và triển vọng tài khóa.

Dưới góc nhìn này, Trái phiếu chính phủ chưa từng phi rủi ro, đặc biệt là công cụ nợ dài hạn. Lạm phát luôn tiềm ẩn nguy cơ quay trở lại, và tình hình tài khóa Mỹ thiếu tính bền vững. Lợi suất Trái phiếu chính phủ có xu hướng hồi phục theo chu kỳ, điều này có nghĩa thời kỳ lãi suất thấp không thể kéo dài vô hạn và nhà đầu tư trái phiếu chắc chắn sẽ chịu tổn thất. Cứ khoảng mười hai năm một lần, giới đầu tư lại tự thuyết phục bản thân rằng Trái phiếu chính phủ mọi kỳ hạn đều phi rủi ro, và điểm yếu hệ thống được tích lũy dựa trên nhận định sai lầm đó. Tuy nhiên, mức độ mâu thuẫn nhận thức trong những năm gần đây thực sự đáng kinh ngạc.

Nguy cơ chiến tranh thương mại có thể đã phơi bày những rủi ro vốn luôn tiềm ẩn và đẩy nhanh diễn biến tất yếu. Mặc dù các nhà đầu tư đang dần thay đổi góc nhìn về rủi ro trên thị trường trái phiếu, việc kết luận rằng Trái phiếu chính phủ không còn là tài sản "rủi ro thấp" (thuật ngữ đề xuất thay thế "phi rủi ro") vẫn còn quá sớm. Nhu cầu đối với nợ chính phủ Mỹ sẽ vẫn duy trì ở mức cao, dù có thể thấp hơn giai đoạn trước. Thị trường nợ châu Âu không thể so sánh về tính thanh khoản và chiều sâu, trong khi cấu trúc khu vực đồng euro khiến nợ rủi ro cao thường được định giá quá cao và có tính biến động lớn.

Thước đo thực sự cho tài sản phi rủi ro không phải là độ biến động thấp trong điều kiện thị trường thuận lợi, hay thậm chí lợi suất thấp hơn so với trái phiếu Mỹ. Đó chính là hiệu suất của tài sản trong giai đoạn biến động dữ dội. Nếu chiến tranh thương mại toàn cầu xảy ra, suy thoái kinh tế toàn cầu khó tránh khỏi, kéo theo áp lực tài chính lên các quốc gia châu Âu. Khu vực đồng euro vẫn tồn tại những điểm yếu cấu trúc có thể khiến thị trường nợ của họ gặp nhiều biến động hơn so với Mỹ.

Trong thế giới nơi Mỹ thu hẹp hoạt động thương mại và duy trì nợ cao, vai trò của nước này trên thị trường nợ chắc chắn sẽ thay đổi. Trái phiếu Mỹ vẫn sẽ là tài sản rủi ro thấp và được săn đón, nhưng quan niệm về "phi rủi ro" có thể chuyển sang danh mục đa dạng hóa gồm nhiều loại trái phiếu rủi ro thấp—kết hợp từ châu Âu, Mỹ, châu Á, thậm chí là các loại tiền số. Có lẽ đây mới là cách tiếp cận đúng đắn từ đầu, bởi trái phiếu Mỹ chưa bao giờ thực sự là tài sản phi rủi ro tuyệt đối.

Bloomberg