Sự thoái trào của chủ nghĩa 'Nước Mỹ là trên hết' thúc đẩy đà phục hồi của thị trường châu Âu

Trà Giang

Junior Editor

Trong bối cảnh chính sách thương mại và an ninh toàn cầu của Tổng thống Mỹ Donald Trump đang làm lung lay vai trò dẫn dắt truyền thống của nước Mỹ, các thị trường tài chính châu Âu — vốn im ắng suốt nhiều năm — đang chứng kiến sự trỗi dậy ngoạn mục.

Trong nhiều năm, thị trường tài chính châu Âu sống dưới cái bóng quá lớn của Phố Wall. Nhưng hiện tại, trong bối cảnh Tổng thống Mỹ Donald Trump gây chấn động toàn cầu với các chính sách thương mại và an ninh khó lường, lục địa già đang bất ngờ hồi sinh — không phải nhờ một cuộc cách mạng công nghệ hay cải cách thể chế sâu rộng, mà nhờ vào chính sự rối loạn xuất phát từ bên kia Đại Tây Dương.

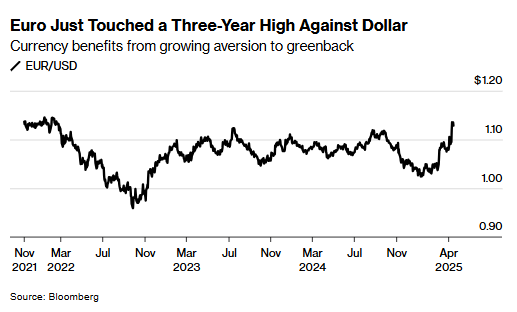

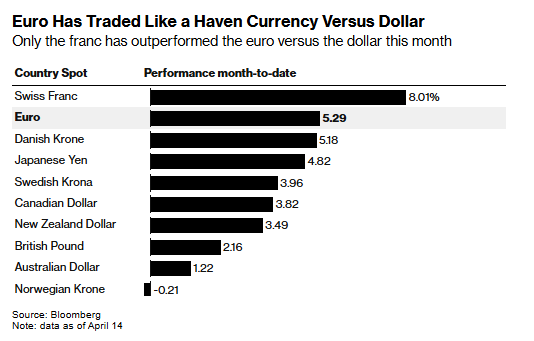

Từ thị trường trái phiếu, tiền tệ đến cổ phiếu, châu Âu đang ghi dấu một trong những giai đoạn vượt trội hiếm hoi so với Mỹ trong lịch sử hiện đại. Đồng euro đã tăng lên mức cao nhất trong ba năm. Trái phiếu chính phủ Đức (Bunds) tuần trước có màn thể hiện vượt trội nhất từ trước đến nay so với trái phiếu kho bạc Mỹ (Treasuries). Dù thị trường chứng khoán châu Âu chịu sức ép từ căng thẳng thương mại, các chỉ số của khu vực vẫn thể hiện độ bền vững vượt trội so với S&P 500. Theo số liệu mới nhất, chỉ số Stoxx Europe 600 đã tăng 10% tính theo USD trong năm nay, trong khi S&P 500 lại giảm gần 8% tính cả cổ tức.

Sáu tháng trước, giới đầu tư vẫn còn say mê với đà tăng không ngừng của cổ phiếu công nghệ Mỹ, đồng USD mạnh, và viễn cảnh cắt giảm thuế cũng như bãi bỏ quy định hành chính — tất cả đều làm nổi bật “chủ nghĩa Nước Mỹ là trên hết” dưới thời Trump. Nhưng hiện tại, dòng tiền đang chuyển hướng rõ rệt khỏi Phố Wall để tìm đến những thị trường ít biến động hơn — và châu Âu đang nổi lên như một điểm đến lý tưởng.

Sự xoay trục này không phải ngẫu nhiên. Các đợt áp thuế lúc lên lúc xuống cùng thông điệp bất nhất từ Nhà Trắng khiến giới đầu tư đặt dấu hỏi lớn: Liệu đồng USD và trái phiếu chính phủ Mỹ còn đáng tin cậy như những tài sản trú ẩn an toàn? Trong khi đó, động thái gia tăng chi tiêu quốc phòng và hạ tầng của Đức — lên đến hàng trăm tỷ euro — như một lời khẳng định rằng châu Âu không còn trông đợi Mỹ làm “người bảo hộ an ninh” như trước.

Euro và Franc dẫn đầu đà tăng trong tháng qua

Với nền tài chính Mỹ đối mặt nguy cơ bội chi lớn hơn, đồng USD — vốn từng là biểu tượng ổn định — đang đánh mất ánh hào quang. Chỉ số DXY giao dịch theo trọng số thương mại đã rơi xuống mức thấp nhất trong 6 tháng, trong khi euro, franc Thụy Sĩ và cả vàng đều tăng giá. Trái phiếu Mỹ cũng bị bán tháo, với lợi suất kỳ hạn 10 năm tăng vọt nửa điểm phần trăm chỉ trong vòng 5 ngày. Trong khi đó, lợi suất trái phiếu Đức gần như bất động, chứng minh mức độ phòng thủ của Bunds trong thời kỳ bất ổn.

Không ít ông lớn tài chính quốc tế đang tái cấu trúc danh mục đầu tư theo hướng nghiêng về châu Âu. Vanguard International khuyến nghị tập trung vào trái phiếu ngắn hạn khu vực eurozone trong bối cảnh ECB có nhiều dư địa hơn để cắt giảm lãi suất. Goldman Sachs dự đoán đồng euro có thể tăng lên 1.20 USD, còn Citigroup hạ xếp hạng thị trường chứng khoán Mỹ xuống trung lập, trong khi giữ nguyên đánh giá tích cực với châu Âu.

Ngay cả các nhà đầu tư giàu kinh nghiệm cũng lên tiếng. “Chúng tôi hiện ưu tiên trái phiếu Đức hơn là Treasuries,” ông Nicolas Jullien, Giám đốc thu nhập cố định toàn cầu tại Candriam, chia sẻ. “Mức nợ công thấp cùng vị thế ổn định của nền kinh tế Đức sẽ giúp Bunds vượt trội trong môi trường rủi ro gia tăng.”

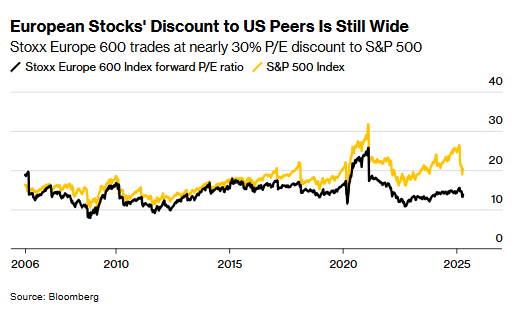

Không chỉ trái phiếu, cổ phiếu châu Âu cũng đang hưởng lợi từ sự dịch chuyển của dòng tiền toàn cầu. Một khảo sát của Bank of America cho thấy số lượng nhà đầu tư có kế hoạch cắt giảm tỷ trọng cổ phiếu Mỹ đạt mức cao kỷ lục. Tính theo P/E, cổ phiếu châu Âu hiện đang rẻ hơn gần 30% so với cổ phiếu Mỹ — mức chiết khấu cao hơn rất nhiều so với trung bình 17% trong hai thập kỷ qua. Các quỹ lớn như Amundi SA đang ưu tiên cổ phiếu châu Âu thiên về nhóm phòng thủ, chất lượng cao và định giá hấp dẫn.

Vincent Mortier, Giám đốc đầu tư của Amundi nhận định: “Những thời điểm như thế này chỉ xuất hiện một lần trong một hoặc hai thế kỷ. Châu Âu đang trở lại bản đồ đầu tư toàn cầu.”

P/E Stoxx 600 vẫn chiết khấu gần 30% so với S&P 500

Dù vậy, triển vọng kinh tế khu vực eurozone không hoàn toàn miễn nhiễm với rủi ro. Nếu Mỹ rơi vào suy thoái sâu, châu Âu chắc chắn sẽ bị ảnh hưởng lan tỏa. Tuy nhiên, so với những năm khủng hoảng nợ công châu Âu, hiện nay EU đã cho thấy khả năng phối hợp và điều tiết vĩ mô vững vàng hơn nhiều — điều từng được thể hiện rõ nét trong đại dịch COVID-19.

Có thể nói, sự xói mòn niềm tin vào “Nước Mỹ là trên hết” đã tạo cơ hội hiếm có cho châu Âu tái định vị mình trong hệ thống tài chính toàn cầu. Với sự hậu thuẫn của chính sách tài khóa chủ động và dư địa tiền tệ lớn, châu Âu có thể đang bước vào chu kỳ thu hút dòng vốn mới dài hạn — một bước ngoặt lịch sử trong thế kỷ 21.

Bloomberg