Thâm hụt chỉ là bề nổi - Gốc rễ nằm ở kinh tế

Diệu Linh

Junior Editor

Các nhà quan sát lo ngại về thâm hụt ngân sách đang lên tiếng mạnh mẽ, cảnh báo rằng các khoản thanh toán nợ ngày càng lớn có thể làm gia tăng mức thâm hụt và đẩy đất nước đến bờ vực phá sản. Dù đồng tình rằng tình trạng thâm hụt ngày càng gia tăng là một vấn đề nghiêm trọng, chúng tôi tin rằng nguyên nhân cốt lõi không giống như phần lớn các quan điểm phổ biến hiện nay.

Những tiếng nói lo ngại về thâm hụt ngân sách gia tăng cảnh báo nguy cơ vỡ nợ

Một bài đăng gần đây trên Twitter của George Gammon đã tóm lược ngắn gọn lập luận của chúng tôi. Trả lời một người dùng so sánh tình hình tài khóa hiện tại của Hoa Kỳ với Nhật Bản, ông viết:

“Vấn đề nợ của Hoa Kỳ sẽ không lộ diện qua thị trường trái phiếu chính phủ. Nó đã và sẽ tiếp tục bộc lộ trong nền kinh tế thực... giống như Nhật Bản.”

Điểm mấu chốt ở đây là: nợ chính phủ hoạt động kém hiệu quả. Trong kinh tế học, điều này được mô tả là có hệ số nhân âm – tức mỗi đô la chi tiêu tài khóa sẽ làm thu hẹp quy mô nền kinh tế trong dài hạn. Nghe có vẻ phản trực giác, bởi chi tiêu công thường thúc đẩy tăng trưởng ngay lập tức. Tuy nhiên, theo thời gian, khi khoản nợ phải được tài trợ, nó bắt đầu cạnh tranh với vốn tư nhân, làm giảm đầu tư hiệu quả vào khu vực sản xuất thực.

Nếu thâm hụt thực sự thúc đẩy tăng trưởng, tại sao GDP Hoa Kỳ lại suy giảm liên tục suốt 40 năm qua, trong khi thâm hụt lại ngày một tăng? Theo quan điểm của George, trường hợp của Nhật Bản là minh chứng rõ ràng: quốc gia này đã chìm trong tăng trưởng trì trệ suốt nhiều thập kỷ, phần lớn do hệ quả của một bong bóng tài chính khổng lồ, theo sau là chi tiêu công quy mô lớn nhằm cứu vãn tình hình.

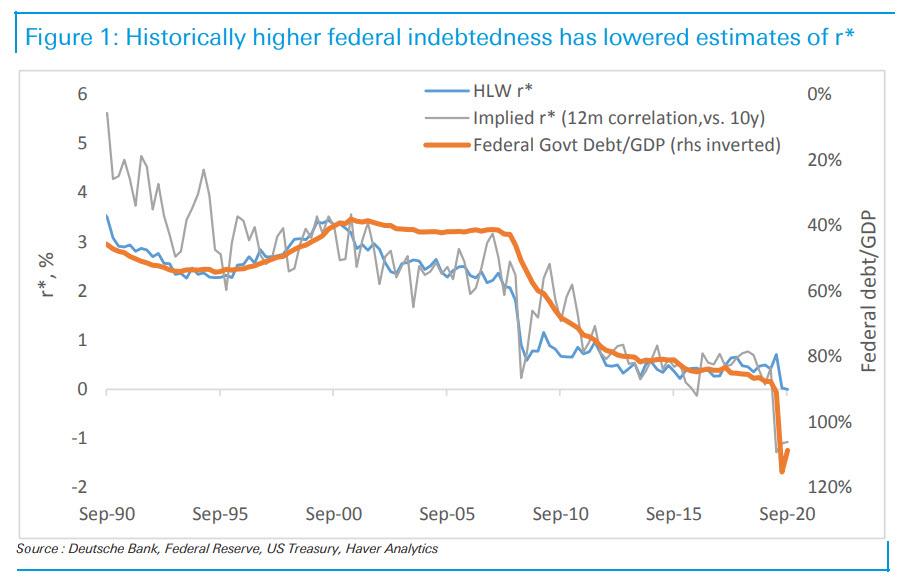

Mối lo ngại mà chúng tôi chia sẻ với ông là: cái giá thực sự của thâm hụt không chỉ nằm ở các con số tài chính, mà còn ở sự xói mòn dần của nền tảng tăng trưởng kinh tế dài hạn. Để hiểu rõ hơn, mời bạn đọc thêm bài viết chuyên sâu: "Hệ số nhân từ 0 đến âm của nợ đối với tăng trưởng." Biểu đồ trong bài cho thấy rõ ràng: khi lãi suất cân bằng (r*) sụt giảm, tỷ lệ nợ liên bang trên GDP lại leo thang.

Cập nhật thị trường: Công nghiệp dẫn đầu, thị trường tiến sát đỉnh lịch sử

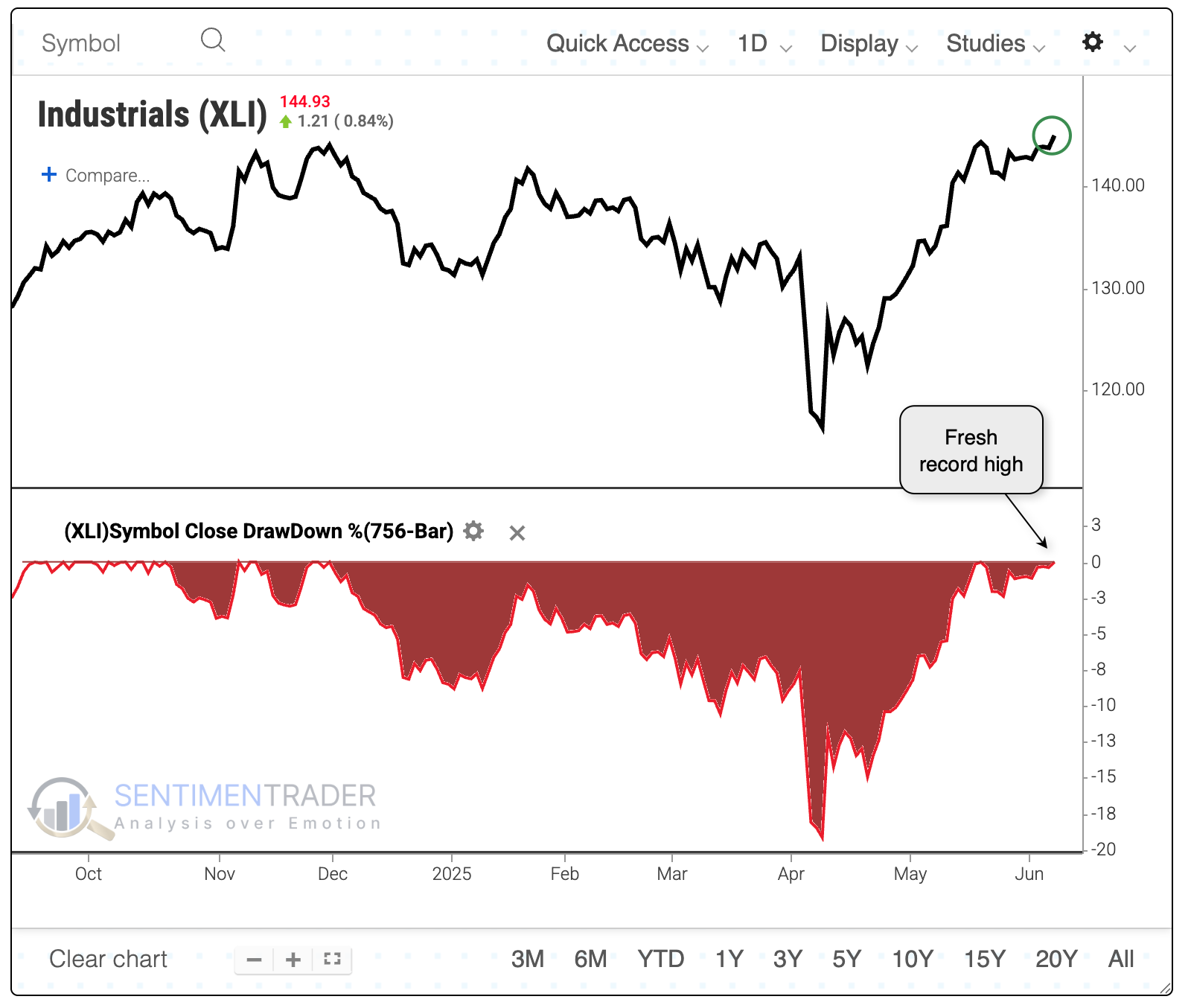

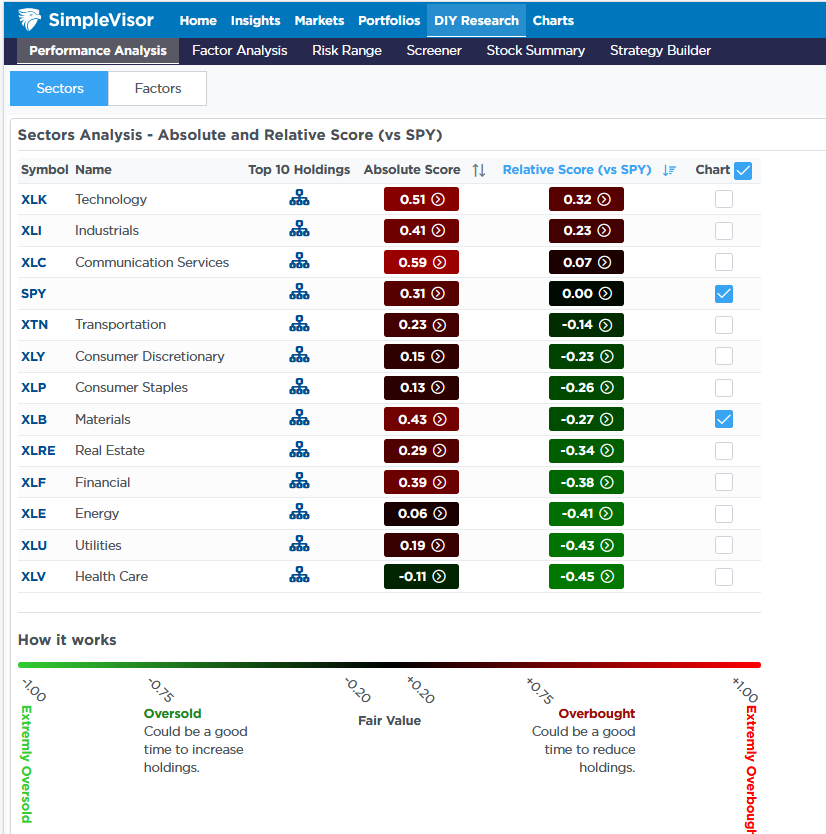

Trong bản tin hôm qua, chúng tôi đã nhận định rằng mốc cao nhất mọi thời đại là điểm đến tiếp theo đầy tiềm năng của thị trường. Một lần nữa, nhận định này được củng cố bởi dữ liệu từ Sentiment Trader, chỉ ra rằng một lĩnh vực cụ thể đang đóng vai trò đầu tàu cho xu hướng tăng hiện tại.

“Một lĩnh vực đã vượt đỉnh lịch sử – điều này là tích cực. Trong số các lĩnh vực trọng yếu của S&P 500, công nghiệp là nhóm đầu tiên chạm đỉnh mới. Các lĩnh vực khác, bao gồm cả S&P 500, vẫn còn cách đỉnh ít nhất 1%.”

Lĩnh vực công nghiệp không chỉ bao gồm các công ty sản xuất hàng hóa vật chất mà còn là nơi tập trung các dịch vụ thương mại và chuyên biệt như quản lý chất thải, an ninh và xử lý dữ liệu. Vận tải – từ hàng không, đường sắt đến hậu cần và hàng hải – là trụ cột quan trọng khác. Do đặc thù nhạy cảm với chu kỳ kinh tế, lĩnh vực công nghiệp thường là thước đo đáng tin cậy cho sức khỏe nền kinh tế.

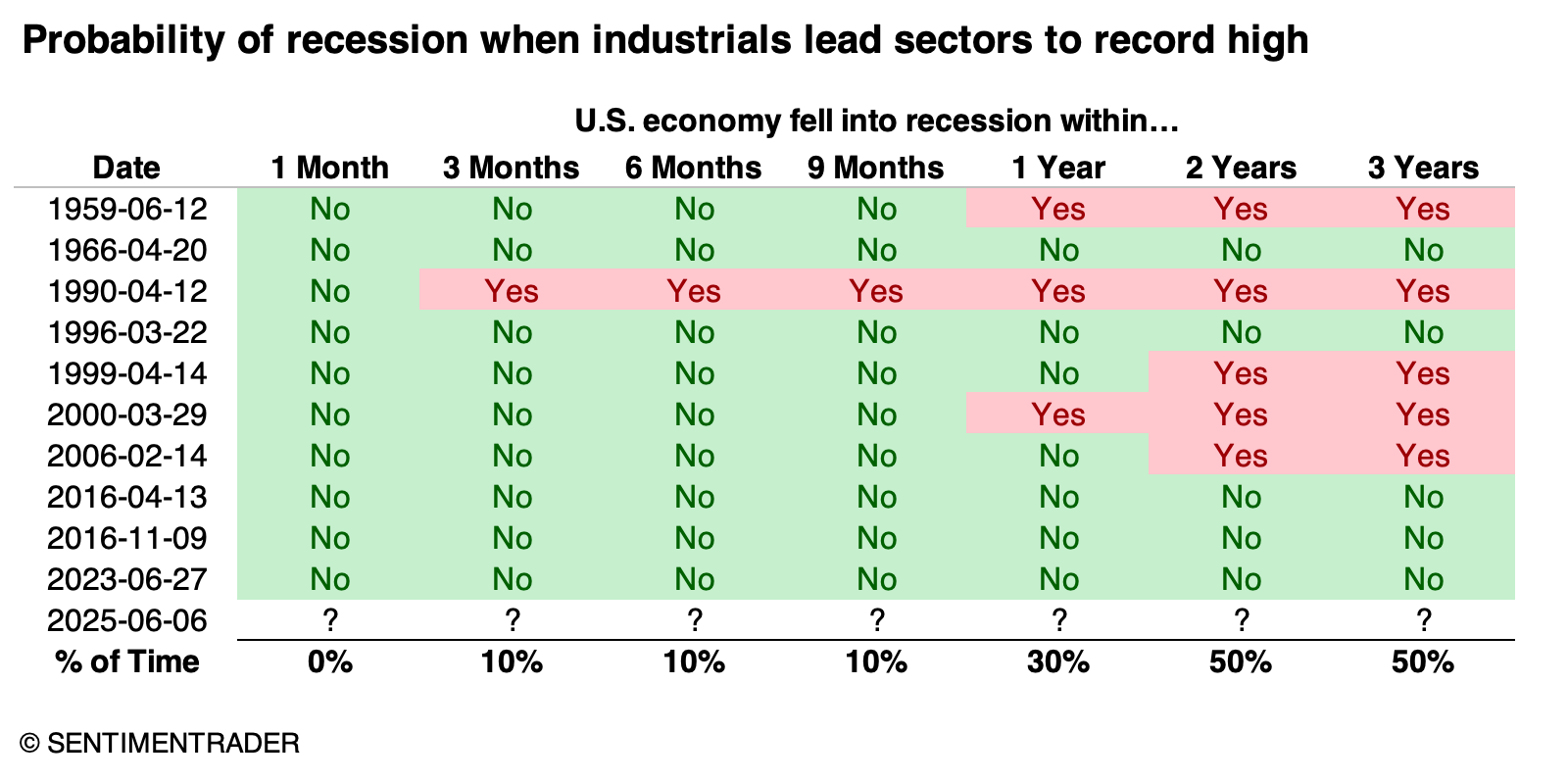

Theo Perplexity, điều này được coi là tín hiệu tích cực không chỉ cho thị trường chứng khoán, mà còn cho triển vọng kinh tế chung. Thống kê cho thấy, khi lĩnh vực công nghiệp vượt đỉnh và dẫn đầu các nhóm ngành khác, nước Mỹ chỉ rơi vào suy thoái một lần trong vòng 9 tháng kế tiếp – mặc dù có hai ngoại lệ, bao gồm cả cú sốc bong bóng dotcom năm 2000.

Đáng chú ý, đà tăng mạnh của nhóm cổ phiếu công nghiệp và công nghệ phần lớn đến từ kỳ vọng tăng đầu tư vào cơ sở hạ tầng phục vụ trí tuệ nhân tạo. Tuy nhiên, khi nhiều cổ phiếu trong nhóm này đã bị định giá quá cao, thị trường có thể chuẩn bị bước vào giai đoạn điều chỉnh để “giảm nhiệt”. Trong các giai đoạn như vậy, dòng tiền thường có xu hướng chuyển dịch từ các cổ phiếu tăng trưởng nhanh sang các mã phòng thủ và ổn định hơn.

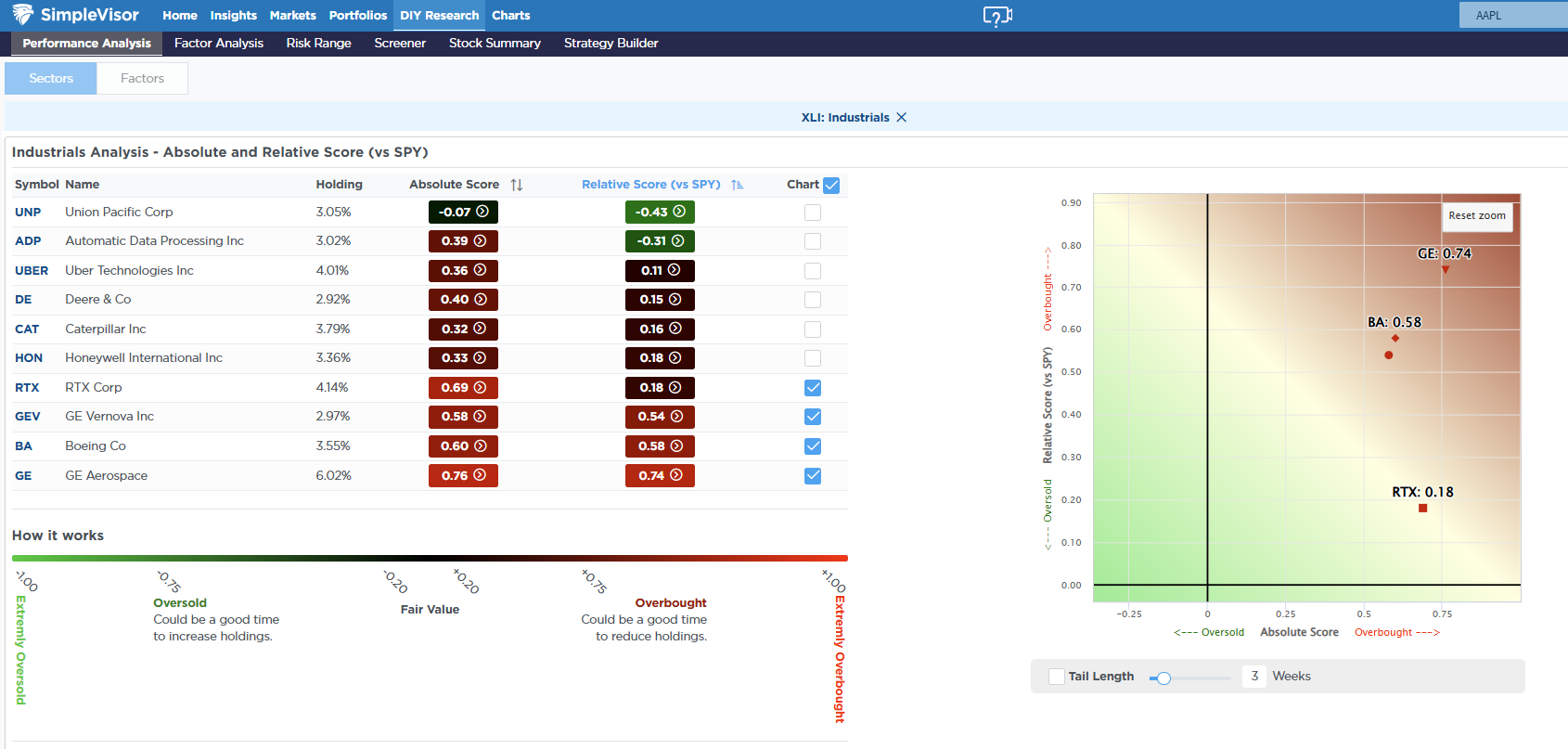

Các cổ phiếu dẫn đầu đà tăng – chủ yếu trong lĩnh vực sản xuất thiết bị quốc phòng và năng lượng – như GE Aerospace (GE), Boeing (BA), GE Vernova (GEV), Raytheon (RTN) và Honeywell (HON) – hiện đều bị mua quá mức so với mức trung bình dài hạn.

Chúng tôi đồng tình với tiềm năng dài hạn của các công ty này, nhưng khuyến nghị nhà đầu tư nên chờ đợi các nhịp điều chỉnh để gia tăng tỷ trọng với mức giá hợp lý hơn.

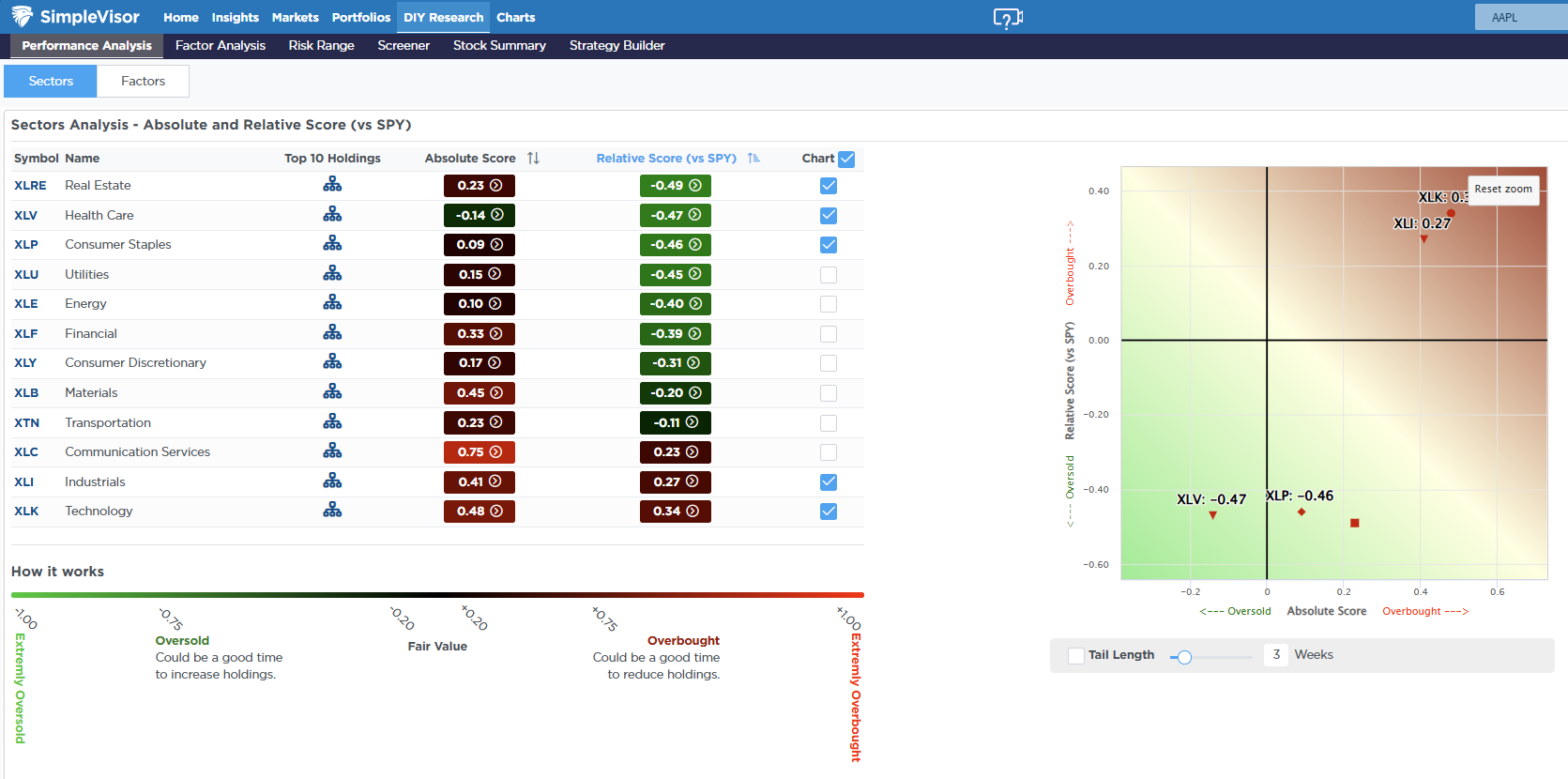

Một góc nhìn về năm 2024

Đợt tăng trưởng gần đây của thị trường mang nhiều nét tương đồng với diễn biến trong phần lớn thời gian của năm 2024. Dẫn đầu vẫn là nhóm cổ phiếu công nghệ và truyền thông, đặc biệt là “Magnificent Seven” – bảy công ty công nghệ lớn nhất theo vốn hóa. Ngược lại, các lĩnh vực mang tính phòng thủ như chăm sóc sức khỏe, tiện ích, tài chính và bất động sản lại đang tụt lại phía sau.

Sự phân hóa này không đáng ngạc nhiên – trong các giai đoạn thị trường đảo chiều hoặc đối mặt rủi ro, nhóm cổ phiếu phòng thủ thường thể hiện tốt hơn. Tuy nhiên, nếu đợt tăng hiện tại tiếp tục và thị trường xác lập đỉnh mới, nhóm vốn hóa lớn nhiều khả năng vẫn sẽ duy trì đà vượt trội. Thêm vào đó, các công ty hàng đầu đang tích cực đầu tư vào trí tuệ nhân tạo và cơ sở hạ tầng liên quan, làm nổi bật vai trò trung tâm của công nghệ trong làn sóng tăng trưởng sắp tới.

Investing