Thuyết tiền tệ hiện đại dường như đang ngày càng rõ ràng hơn tại Mỹ

Đặng Thùy Linh

Junior Analyst

Lãnh đạo phe thiểu số tại Thượng viện Everett Dirksen vào những năm 1960 đã từng cảnh báo rằng chi tiêu của liên bang có thể vượt khỏi tầm kiểm soát. Ông cho rằng những khoản chi nhỏ chẳng mấy chốc sẽ biến thành một khoản chi "khổng lồ".

Trong những năm gần đây, những người ủng hộ thuyết tiền tệ hiện đại (MMT) cho rằng chính phủ Mỹ có thể duy trì thâm hụt ngân sách lớn để tài trợ cho các chương trình phúc lợi xã hội mà không gây ra hậu quả nghiêm trọng về kinh tế hay tài chính.

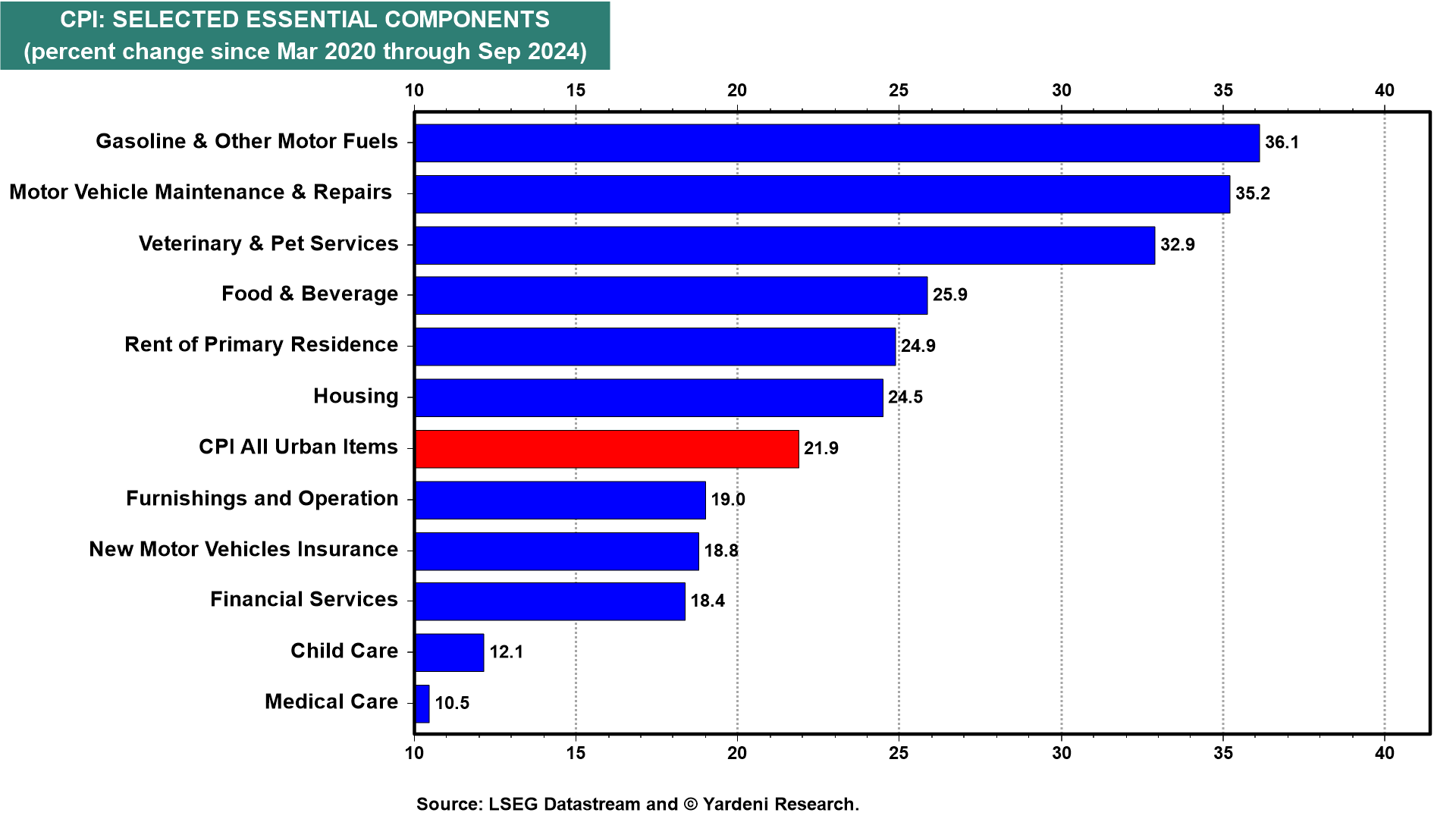

Tuy nhiên, lập luận của MMT rằng chính phủ có thể tự do vay nợ để chi tiêu đã mất đi sức thuyết phục khi lạm phát tăng mạnh trong năm 2022 và 2023. Nhưng hiện tại, có vẻ như cách tiếp cận này lại đang phát huy hiệu quả. Dù không ủng hộ MMT, chúng ta phải thừa nhận rằng các gói kích thích tài chính của chính quyền hiện tại đã giúp bù đắp cho các biện pháp thắt chặt chính sách tiền tệ, giúp ngăn chặn suy thoái kinh tế (cùng với các yếu tố kích thích khác như chi tiêu của thế hệ Baby Boomer khi họ nghỉ hưu). Mặc dù tỷ lệ lạm phát hàng năm đã giảm, lạm phát hiện vẫn cao hơn nhiều so với thời kỳ trước đại dịch.

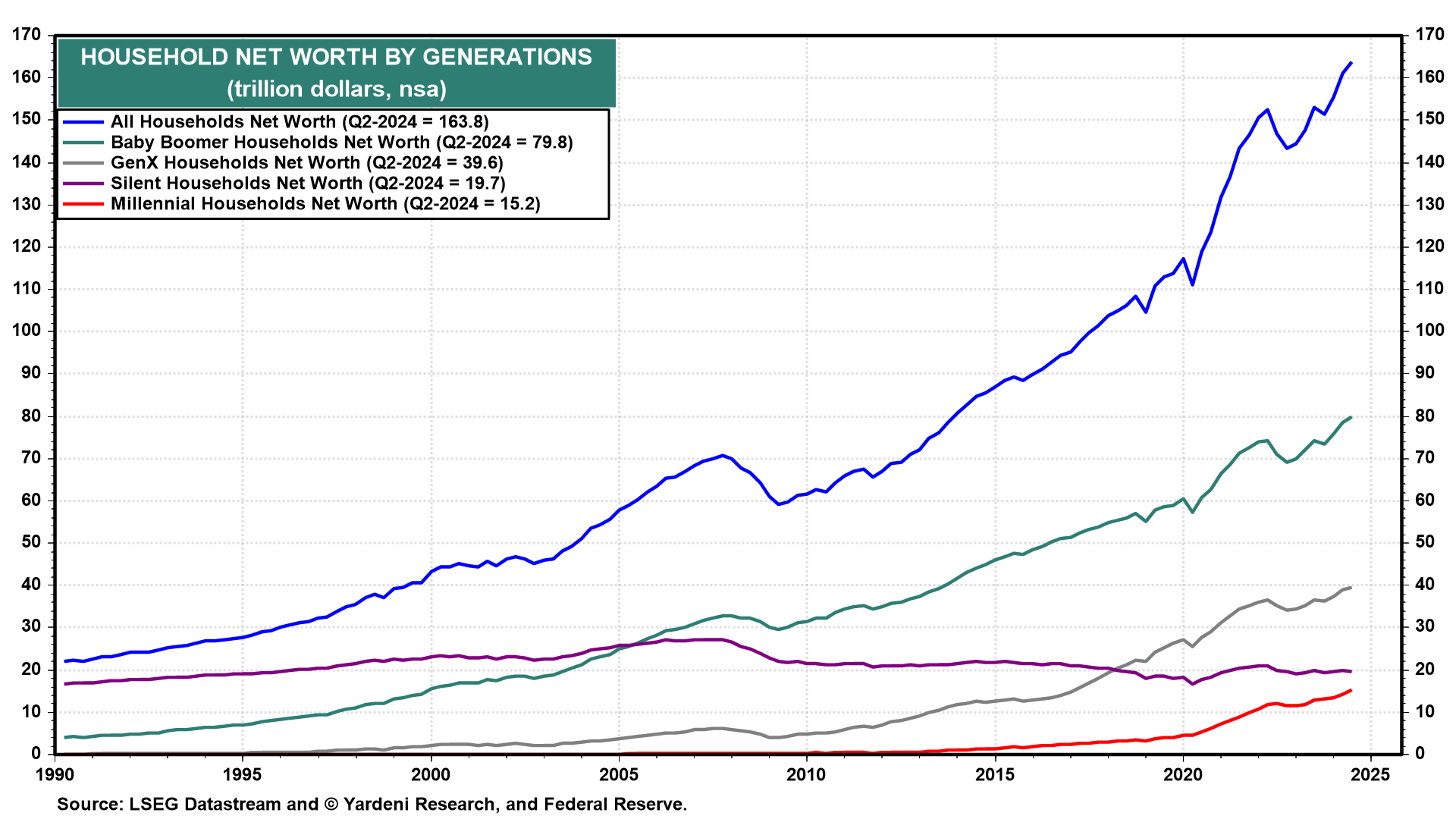

Điều đáng lo ngại hơn là MMT về cơ bản là một hình thức “trộm cắp giữa các thế hệ”. Thế hệ Baby Boomer đã hưởng lợi từ các chương trình chi tiêu của chính phủ mà không cần đóng đủ thuế để trang trải cho các khoản chi đó. Trong khi đó, họ đã tích lũy được khối tài sản ròng trị giá 79.8 nghìn tỷ USD.

Thế hệ sau của Baby boom sẽ được "thừa kế" một khoản nợ công khổng lồ.

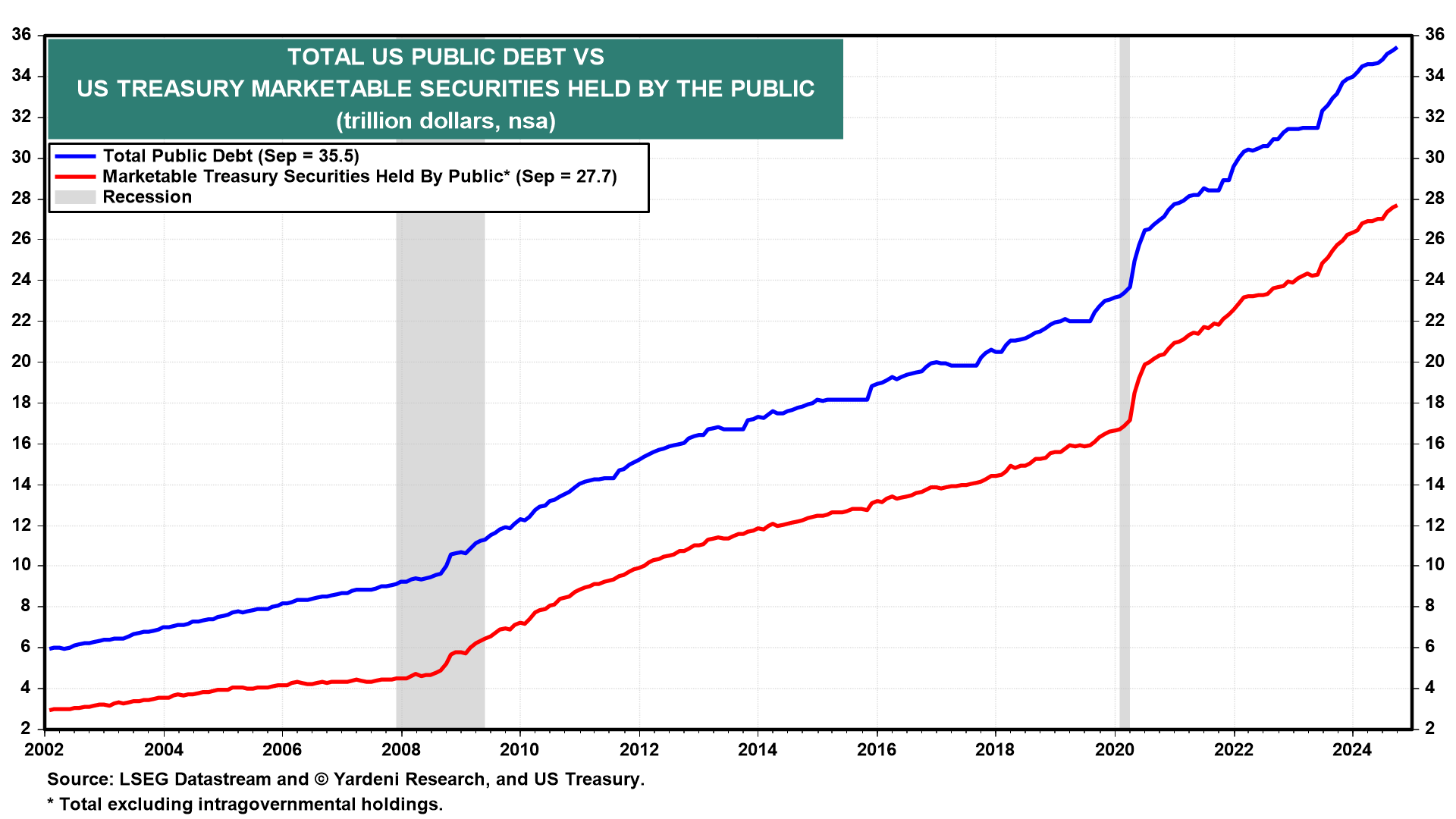

Tổng nợ công của Hoa Kỳ hiện là 35.5 nghìn tỷ USD, bao gồm 27.7 nghìn tỷ USD nợ công khả mại của Bộ Tài chính Hoa Kỳ và 7.2 nghìn tỷ USD nợ nội bộ của chính phủ. Khoản nợ khả mại là các trái phiếu chính phủ để tài trợ cho các quỹ tín thác công như an sinh xã hội và chăm sóc y tế.

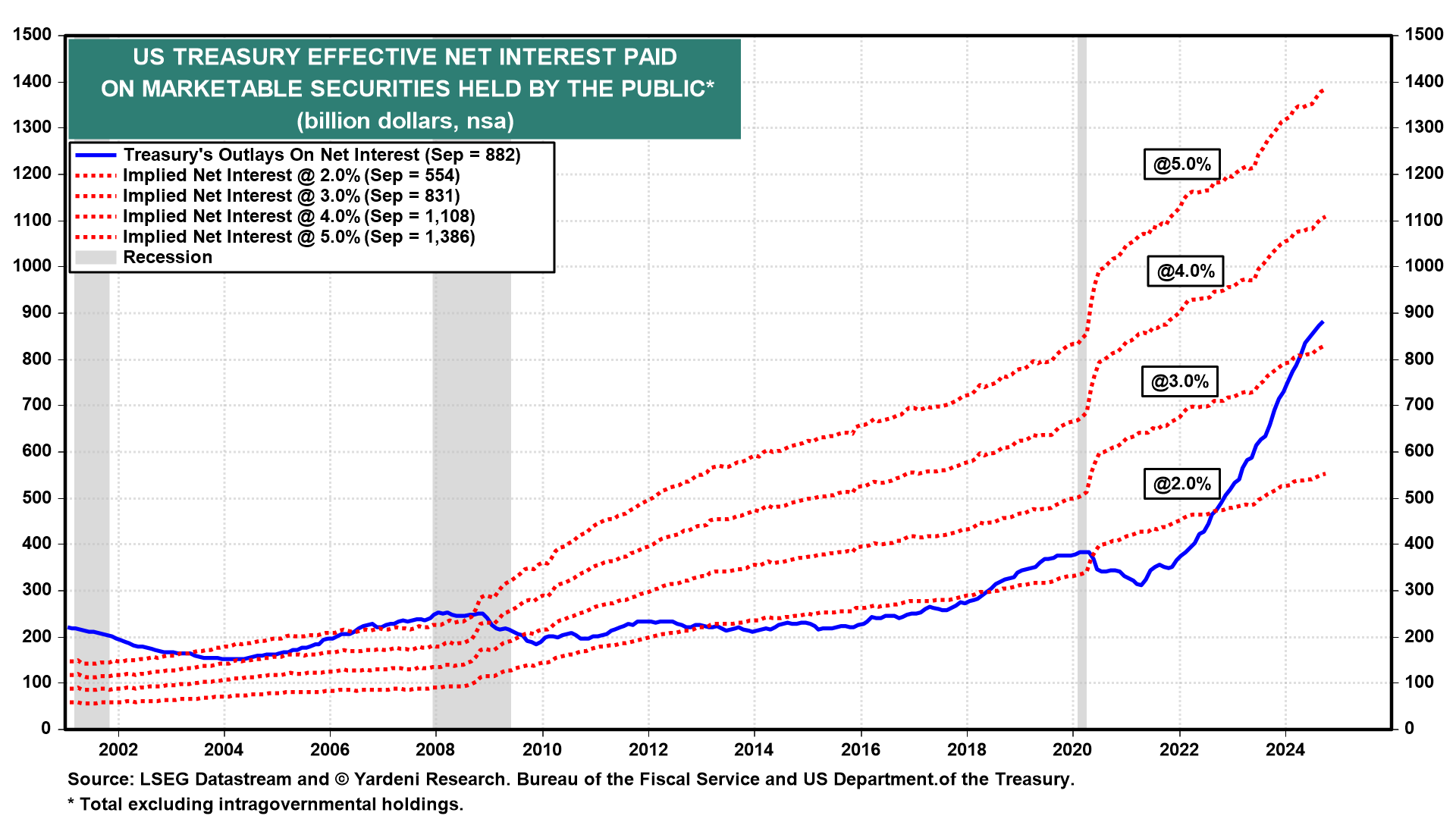

Khoản nợ đó sẽ sớm tăng với tốc độ hơn 1 nghìn tỷ USD/năm chỉ để chi trả lãi ròng của Bộ Tài chính.

Vấn đề này được thảo luận do Bộ Tài chính đã công bố ước tính về khoản vay khả mại vào hôm nay. Khoản tài trợ dự kiến là 546 tỷ USD trong quý IV/2024 và 823 tỷ USD trong quý I/2025.

Điều này có thể giải thích tại sao lợi suất trái phiếu tăng từ 3.62% vào ngày 16/9 lên mức 4.27% vào hôm nay mặc dù Fed đã cắt giảm lãi suất 50bps trong kỳ họp tháng 9. Điều này được dự đoán là do các chỉ số kinh tế Mỹ đang tích cực hơn dự kiến, chứ không phải là sự khởi đầu của một cuộc khủng hoảng nợ khác, điều mà xảy ra trong giai đoạn tháng 8 - tháng 10 năm 2023.

Tác giả cho rằng khi thị trường trái phiếu bắt đầu lo lắng về thâm hụt và nợ công, thì chính tác giả cũng sẽ là người nên lo lắng. Điều đó có thể xảy ra khi thị trường trái phiếu nhận ra cuộc bầu cử sắp tới không thay đổi được chính sách tài khóa "liều lĩnh".

Hiện tại, tác giả dự báo rằng lợi suất TPCP Mỹ sẽ dao động từ 4.25% - 4.5% đến hết năm. S&P 500 sẽ kết thúc năm ở mức khoảng 5,800 điểm, ngưỡng mà các nhà đầu tư cũng đang lo lắng về phản ứng của thị trường trái phiếu đối với các động thái tiếp theo của chính phủ.

Investing