Vàng vẫn đang định giá thấp so với giá trị thực trong môi trường USD suy yếu!

Quỳnh Chi

Junior Editor

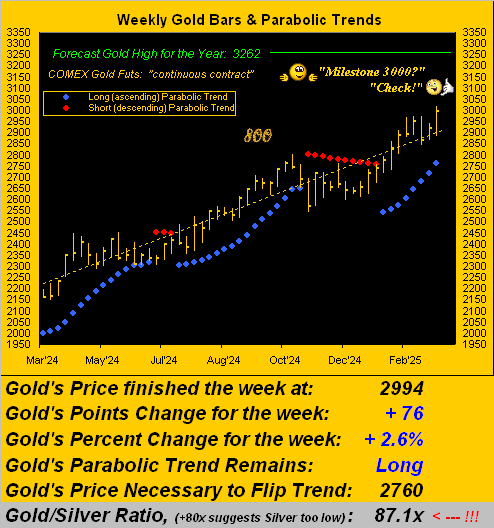

Thị trường vàng đã đạt được cột mốc quan trọng khi hợp đồng tương lai tháng 4 chính thức vượt ngưỡng 3,000 USD vào 03:49 rạng sáng thứ Sáu (theo giờ Việt Nam).

Các chuyên gia đã dự báo một đợt điều chỉnh giá, đặc biệt sau giai đoạn kết thúc ngày 28/2 khi giá vàng từng sụt giảm 130 điểm (từ 2,974 xuống 2,844 USD). Tuy nhiên, thị trường đã không diễn biến theo kịch bản này và tiếp tục đà tăng mạnh mẽ.

Mặc dù mục tiêu dài hạn thứ ba vẫn được duy trì ở 3,262 USD, trong ngày 04/01, các chuyên gia đã cảnh báo về khả năng điều chỉnh với mức thấp dự kiến khoảng 2,507 USD theo phương pháp phân tích "biên độ giao dịch dự kiến hàng năm". Nếu kịch bản điều chỉnh xảy ra, nhiều khả năng sẽ diễn ra trước khi giá đạt 3,262 USD. Tuy nhiên, nếu giá không giảm đáng kể trên lộ trình tăng giá, mục tiêu 3,262 USD có thể được đánh giá là khá khiêm tốn.

Vàng đóng cửa phiên giao dịch cuối tuần tại 2,994 USD, sau khi đạt kỷ lục mọi thời đại 3,017 USD. Mức tăng ròng trong tuần đạt 76 điểm (+2.6%), đánh dấu tuần tăng điểm mạnh nhất trong 11 tuần đầu năm, với chỉ một tuần giảm được ghi nhận trong khoảng thời gian này.

Đáng chú ý, hiện tượng 11 tuần giao dịch với chỉ một tuần giảm đã từng xuất hiện bảy lần khác kể từ đầu thế kỷ này trên cơ sở phân tích loại trừ lẫn nhau. Trường hợp gần nhất là trong giai đoạn đỉnh điểm COVID-19 từ tuần kết thúc 29/5/2020 đến 07/8/2020, khi vàng ghi nhận tăng ròng 18.0%. Đợt tăng giá hiện tại đã đạt 13.5%.

Biểu đồ tuần cho thấy xu hướng parabol tăng (Long) hiện đã kéo dài được tám tuần. Mức kích hoạt chuyển xu hướng parabol sang giảm (Short) hiện ở 2,760 USD, tạo biên độ dao động 234 điểm so với giá hiện tại. Tuy nhiên, cần lưu ý rằng đường tín hiệu parabol đang tăng với tốc độ 42 điểm/tuần, thu hẹp dần biên độ an toàn này.

Phân tích định giá cho thấy giá vàng hiện cao hơn khoảng 122 điểm khi so sánh với diễn biến của các thị trường BEGOS chính (Trái phiếu/Euro/Dầu/S&P 500). Thông thường, giá sẽ hội tụ về đường định giá này, dù đường này cũng đang trong xu hướng tăng.

Mặc dù đạt kỷ lục, vàng hiện vẫn thấp hơn 807 điểm so với mức định giá theo suy giảm giá trị USD (3,801 USD) theo mô hình định giá nội tại. Điều này gợi ý về tiềm năng tăng trưởng dài hạn còn rất lớn, phù hợp với nguyên tắc đầu tư của Richard Russell: "Không bao giờ có thời điểm không thích hợp để mua vàng." Giá vàng đã tăng 180% kể từ khi ông qua đời vào 20/11/2015 (giá lúc đó là 1,077 USD).

Chỉ báo Kinh tế cho thấy sự suy giảm đáng kể trong hai tuần qua. Tốc độ lạm phát theo tháng đã giảm mạnh, phản ánh sự chậm lại của hoạt động kinh tế. Cụ thể, Chỉ số CPI đã tăng chậm lại đáng kể ở cả mức tổng thể lẫn cốt lõi, trong khi Chỉ số PPI còn cho thấy dấu hiệu giảm phát với chỉ số tổng thể không tăng và chỉ số cốt lõi thậm chí âm.

Tuy nhiên, dữ liệu PCE cho tháng 2 vẫn chưa được công bố trong hai tuần tới. Đáng chú ý, Chỉ số Tâm lý Tiêu dùng Đại học Michigan đã ghi nhận mức sụt giảm tháng thứ ba tồi tệ nhất kể từ thời kỳ COVID-19, củng cố thêm nhận định về sự chậm lại của nền kinh tế.

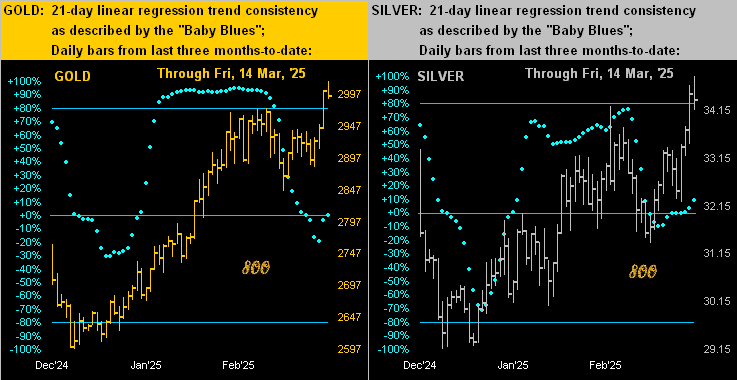

Các chỉ báo "Baby Blues" thể hiện tính nhất quán của xu hướng hàng ngày cho cả vàng và bạc gần đây đã giảm xuống dưới trục 0%, nhưng sau đó đã phục hồi khi xu hướng giảm 21 ngày kết thúc, báo hiệu sự trở lại của động lực tăng giá.

NHẬN ĐỊNH THỊ TRƯỜNG CHỨNG KHOÁN

Thị trường chứng khoán Mỹ gần đây đã bước vào giai đoạn điều chỉnh với S&P 500 giảm 10% từ mức cao nhất mọi thời đại 6,148 điểm xuống còn 5,639 điểm. Đáng chú ý, các phương tiện truyền thông tài chính mới chỉ bắt đầu đưa tin về đợt điều chỉnh này, trong khi các chỉ báo kỹ thuật đã cảnh báo từ ba tuần trước khi chỉ số S&P Futures giảm xuống dưới đường định giá mượt mà.

Thông thường, khi truyền thông tài chính đồng loạt đưa tin về một đợt điều chỉnh, đó thường là tín hiệu mua vào tốt. Thật vậy, trước đợt tăng 117 điểm của S&P 500 trong phiên gần nhất, nhóm phân tích đã đưa ra khuyến nghị mua vào nội bộ.

Mặc dù có phục hồi ngắn hạn, đánh giá về định giá cho thấy S&P 500 vẫn đang cao quá mức và có thể sẽ kết thúc năm với kết quả tiêu cực. Tuy nhiên, câu hỏi lớn vẫn là: "Dòng tiền 7 nghìn tỷ USD từ gói cứu trợ COVID-19 đã chảy vào thị trường chứng khoán sẽ di chuyển đi đâu?"

Câu trả lời hiển nhiên: Kim loại quý, đặc biệt là vàng, có thể sẽ là điểm đến hấp dẫn cho dòng vốn này trong bối cảnh bất ổn và rủi ro gia tăng trên thị trường tài chính toàn cầu.

Investing