"QE ngầm" của Fed: Liệu đây có phải bí mật đằng sau đà tăng kỷ lục của vàng?

Đặng Thùy Linh

Junior Analyst

Với lượng vàng chảy về phía đông tăng mạnh, dễ dàng nhận thấy rằng nhu cầu lớn về vàng vật chất này là yếu tố chính đẩy giá vàng lên cao. Có thể đưa ra lập luận tương tự về bạc, đặc biệt là với Ấn Độ và Trung Quốc, những quốc gia cần rất nhiều bạc để triển khai lưới điện năng lượng mặt trời quốc gia.

Số lượng các quốc gia mà ngân hàng trung ương hiện đang tích lũy vàng không phải là yếu tố quan trọng cho đến vài năm trở lại đây và sự gia tăng của các ngân hàng trung ương phương Đông được cho là đã bù đắp cho sự yếu kém bởi yếu tố mùa - vốn ảnh hưởng đến giai đoạn từ tháng 3 đến tháng 6.

Thứ hai, sau những quan điểm "diều hâu" về chính sách tiền tệ của Fed, hãy xem xét hành động của Fed so với những gì họ phát biểu. Bất chấp việc duy trì lãi suất ở mức 5.25-5.50% và các hoạt động QT hàng tháng, thanh khoản của hệ thống tài chính vẫn đang tăng lên.

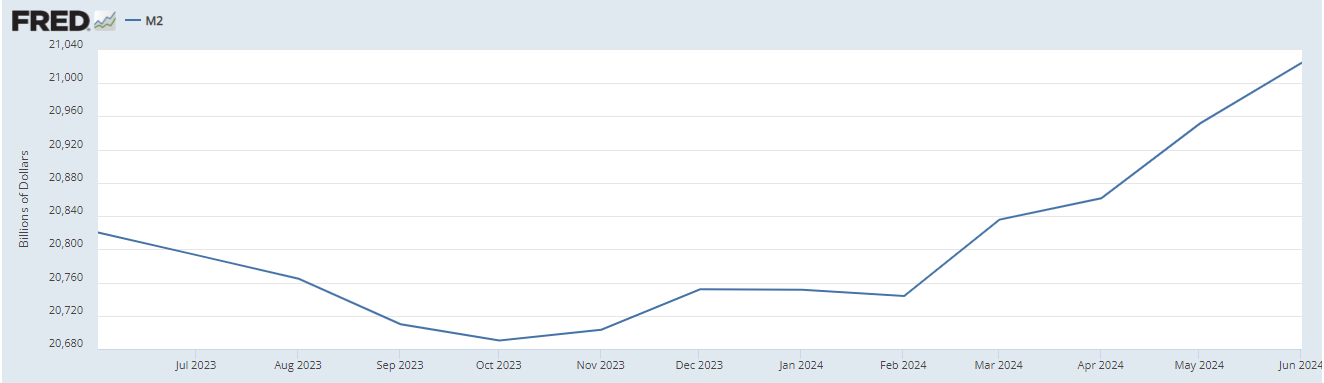

Cung tiền M2 đã tăng kể từ tháng 10/2023. Quan trọng hơn, hợp đồng reverse repo của Fed đã tụt dốc trong 12 tháng qua.

Đây là số tiền quay trở lại hệ thống tài chính, chủ yếu dưới dạng thanh khoản của hệ thông ngân hàng và tài chính. Fed có thể giữ số vốn đó trong cơ sở này chỉ với một mức tăng lãi suất nhỏ.

Nhưng vì một lý do nào đó, Fed muốn dòng vốn chảy vào hệ thống tài chính. Ngoài ra, chỉ số điều kiện tài chính quốc gia của Fed Chicago cho thấy Fed đã nới lỏng các điều kiện tài chính một cách mạnh mẽ nhất kể từ cuối tháng 1 năm 2022, một tháng trước khi Fed bắt đầu tăng lãi suất.

Do đó, Fed đang "giả vờ" là có lập trường điều hâu đối với chính sách tiền tệ, trong khi trên thực tế, các chỉ số thanh khoản quan trọng phản ánh một chính sách tiền tệ nới lỏng.

Fed được cho là đã tạo ra thanh khoản hệ thống này để bù đắp cho chất lượng ngày càng suy giảm của bảng cân đối kế toán của các ngân hàng lớn và nhỏ – chủ yếu là CRE và các khoản vay tiêu dùng nhưng cũng có cả các khoản vay doanh nghiệp có đòn bẩy.

Mặc dù vậy, sự gia tăng thanh khoản của hệ thống tài chính, cùng với nhu cầu lớn trên thị trường hàng hoá, là lý do khiến giá vàng và bạc tăng đều đặn kể từ tháng 11/2022.

M2 đã tăng kể từ tháng 10/2023. Hầu hết những người tham gia thị trường không biết về thực tế này vì các dữ liệu về M2 được đăng tải trên mạng xã hội chỉ cho thấy tỷ lệ phần trăm thay đổi theo năm trong M2, điều này gây hiểu nhầm. Biểu đồ dưới đây là dữ liệu tính đến cuối tháng 6, ngày gần nhất mà Fed công bố dữ liệu M2 (có chủ ý):

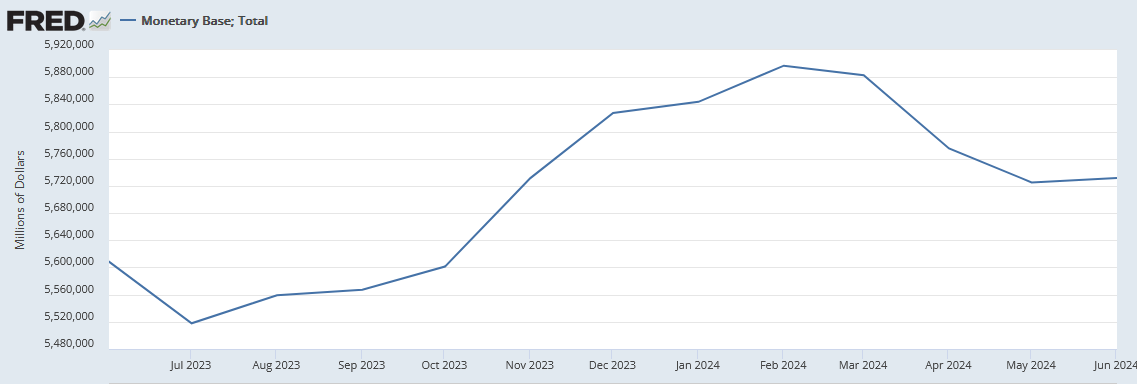

Tương tự như vậy, và một lần nữa cho đến cuối tháng 6, cơ sở tiền (trước đây là MZM) đã tăng kể từ tháng 3 năm 2023:

Cơ sở tiền gia tăng có tác động lớn hơn trong việc gây ra lạm phát (phá giá USD) vì cơ sở tiền là tiền xu/tiền giấy đang lưu thông cùng với dự trữ của ngân hàng. Cả hai đều đại diện cho sức mạnh chi tiêu hoặc cho vay tức thời.

Khía cạnh cuối cùng và quan trọng nhất về vấn đề “QE ngầm” của Fed là khoản tiền 2 nghìn tỷ USD từ cơ sở reverse repo của Fed. Con số này đạt mức 2.375 nghìn tỷ USD vào cuối tháng 3 năm 2023.

Kể từ đó, hơn 2 nghìn tỷ USD đã được rút ra để tài trợ cho nợ công và hệ thống ngân hàng, cuối cùng chảy vào hệ thống tài chính rộng lớn hơn. Fed có thể giữ lượng thanh khoản đó "cố định" chỉ bằng một đợt tăng lãi suất nhỏ cho RRP qua đêm.

Nhưng cần lưu ý rằng Fed đã để cơ sở này bắt đầu cạn kiệt vào thời điểm cuộc khủng hoảng CRE của ngân hàng khu vực diễn ra. Cuộc khủng hoảng đó hiện đang "kích nổ bom" trên bảng cân đối kế toán của các ngân hàng Too Big To Fail.

Chương trình “QE ngầm” này, không thể phủ nhận, là lý do khiến vàng liên tiếp đạt mức đỉnh mọi thời đại. Sẽ rất thú vị khi xem liệu Fed có cắt giảm lãi suất tại cuộc họp FOMC vào tháng 9 hay không vì rõ ràng là nền kinh tế đang bắt đầu cảm nhận được tác động của lãi suất cao.

Vấn đề là việc cắt giảm lãi suất có thể gây ra một làn sóng thanh lý vị thế carry trade Yên, điều này sẽ dẫn đến một đợt bán tháo mạnh trên thị trường chứng khoán. Nhưng đối với những người đang thắc mắc về đợt tăng giá ấn tượng của vàng, thì chương trình "QE ngầm" được Fed triển khai kể từ tháng 3 năm 2023 là câu trả lời.

Nhà đầu tư kim loại quý đang mong chờ đợt cắt giảm lãi suất và sự khởi đầu chính thức của QE trong thời gian tới, điều này có thể sẽ đẩy giá vàng lên mức 3,000 USD trong 12 tháng tới. Bạc có thể vượt trội hơn vàng trong kịch bản đó.

Investing