Fed cắt giảm lãi suất: Cơ hội hay rủi ro cho nhà đầu tư cá nhân?

Thái Linh

Junior Editor

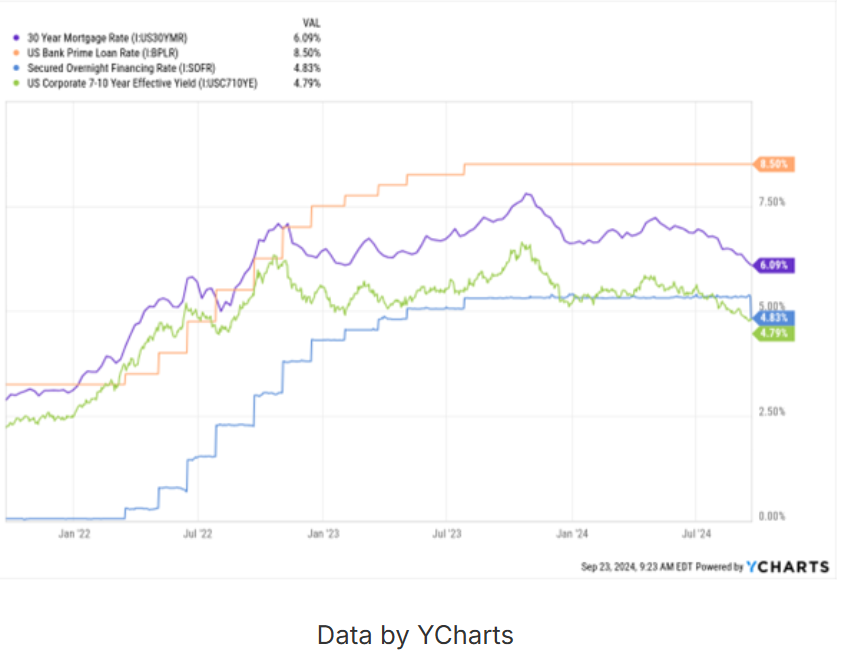

Hãy xem Biểu đồ MoneyShow trong tuần bên dưới.

Biểu đồ hiển thị bốn mức lãi suất – lãi suất cơ bản màu cam, lãi suất tài trợ qua đêm (SOFR) màu xanh nhạt, lãi suất thế chấp trung bình kỳ hạn 30 năm màu tím và lợi suất thực tế của trái phiếu doanh nghiệp kỳ hạn 7-10 năm màu xanh lá cây.

Bạn nên chú ý ngay đến điều gì? Lãi suất của các công ty khai thác thị trường trái phiếu để kiếm tiền – và người mua nhà ở Mỹ vay thế chấp dài hạn – đã đạt đỉnh VÀO THÁNG 10 NĂM NGOÁI! Từ lúc đó, lợi suất trái phiếu doanh nghiệp đã giảm khoảng 150 bps so với mức đỉnh, trong khi lãi suất thế chấp dài hạn đã giảm khoảng 170 bps.

Đồng thời, tới bây giờ đợt Fed cắt giảm lãi suất mới phản ánh lên SOFR. Điều đó có nghĩa là các khoản vay kinh doanh, sản phẩm phái sinh và các sản phẩm tài chính khác gắn liền với lãi suất ngắn hạn đó giờ mới được định giá lại. Lãi suất cơ bản cũng sẽ giảm 50 bps ngay khi biểu đồ này cập nhật thêm một ngày dữ liệu. Điều đó có nghĩa là lãi suất thẻ tín dụng và hạn mức tín dụng thế chấp nhà ở (HELOC) giờ mới giảm.

Chuyện gì sẽ xảy ra tiếp theo? Điều này phụ thuộc rất nhiều vào suy nghĩ của nhà đầu tư trái phiếu về động thái gần đây của Fed – và những động thái sắp tới trong phần còn lại của năm 2024 và đến năm 2025 – đối với tăng trưởng và lạm phát.

Hiện tại, thị trường đồng thuận rằng Fed sẽ thiết kế một cuộc hạ cánh mềm thông qua việc cắt giảm lãi suất... thay vì thúc đẩy một đợt lạm phát tăng cao khác. Miễn là động thái này diễn ra, lợi suất trái phiếu kỳ hạn dài có thể ổn định trong khi lợi suất trái phiếu kỳ hạn ngắn tiếp tục giảm. Đó sẽ là kịch bản lý tưởng.

Nhưng nếu các nhà đầu tư bắt đầu lo lắng Fed đang đi quá xa, họ sẽ bán tháo trái phiếu. Điều đó sẽ thúc đẩy lợi suất trái phiếu kỳ hạn dài tăng cao ngay cả khi lợi suất trái phiếu kỳ hạn ngắn giảm. Đó là kịch bản KHÔNG lý tưởng.

Còn tôi? Tôi vẫn ở phe nhưng người "Không lo lắng quá nhiều". Tôi vẫn tin vào những thứ tôi đã đề xuất trước đây, bao gồm cả quỹ ETF TPCP kỳ hạn trên 20 năm iShares, tăng hơn 6% trong 90 ngày qua và quỹ ETF VanEck Gold Miners, tăng hơn 18% trong cùng khung thời gian đó.

Investing.com