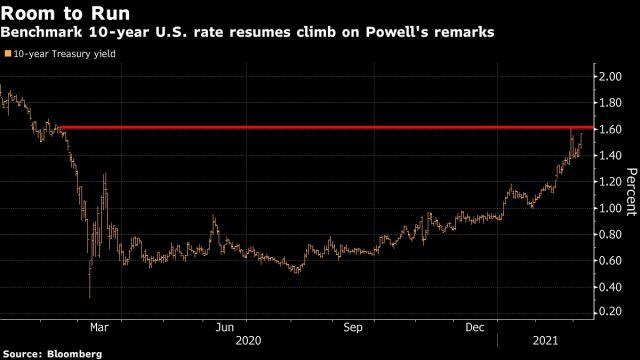

Không cần Fed ra tay, thị trường vẫn có thể đẩy lợi suất tăng cao

Nguyễn Ngọc Mai

Analyst

Thị trường Trái phiếu trị giá 21 nghìn tỷ USD của Mỹ đang gửi một “tín hiệu” rõ ràng rằng họ sẽ tiếp tục đẩy lợi suất cao hơn cho đến khi có hành động cụ thể từ Fed.

Ngay sau khi Chủ tịch Fed Jerome Powell khẳng định sẽ không cản trở đà tăng của lợi suất, lợi suất TPCP kỳ hạn 10 năm đã tăng trở lại vào thứ Năm và đang dần tiến tới mức đỉnh trong một năm - vừa mới đạt được tuần trước, đồng thời làm suy yếu cổ phiếu. Powell nhấn mạnh việc NHTW sẽ tập trung vào chặng đường dài phía trước cho tới khi đạt được mục tiêu chính sách.

Ngay cả trước khi ông phát biểu, một số chiến lược gia đã dự đoán mức lãi suất chuẩn toàn cầu sẽ đạt 2% - cao hơn mức đỉnh của tuần trước chỉ 40 bps. Với việc lợi suất đang tăng trở lại, biện pháp phòng hộ các tài sản thế chấp sẽ sớm được thực hiện. Thứ Năm vừa qua, Goldman Sachs Group Inc. đã nâng dự báo cuối năm của lợi suất TPCP hạn 10 năm từ mức 1.50% lên 1.90%.

Báo cáo bảng lương tháng 2 được công bố vào hôm nay sẽ là “chất xúc tác” tiếp theo. Lợi suất hiện đã tăng hơn nửa điểm trong năm nay nhờ triển vọng tăng trưởng và mức lạm phát thấp hơn dự đoán. Điều này khiến các trader đều đặt ra câu hỏi liệu Fed có sớm tăng lãi suất hay không. Nhiều chiến lược gia đã kỳ vọng Powell sẽ cố gắng kìm hãm đà tăng lợi suất một cách cứng rắn hơn trước khoảng thời gian "blackout period" trước ngày quyết định chính sách 17/3. Nếu không có bất kỳ nỗ lực kiểm soát nào từ Fed, nhà đầu tư sẽ phải tiếp tục dự đoán “ngưỡng chịu đựng” cuối cùng của các nhà hoạch định chính sách.

Jonathan Cohn, chiến lược gia tại Credit Suisse cho biết” “Với tình hình hiện nay, lợi suất hoàn toàn có thể tăng cao hơn nữa”, “Fed sẵn sàng để cổ phiếu suy giảm - vốn là cách suy nghĩ của thông thường khi các điều kiện tài chính được nới lỏng”.

Trong bài phát biểu tại hội thảo của Wall Street Journal hôm thứ Năm, Powell cho biết sự biến động của thị trường trái phiếu gần đây cũng đã thu hút được sự chú ý của ông. Các điều kiện tài chính và những lo ngại về tình hình hỗn loạn trên thị trường đang được theo dõi chặt chẽ .

Lợi suất TPCP kỳ hạn 10 năm hiện quanh mốc 1.56% ( sau khi tăng 8 bps trong ngày) và được dự đoán sẽ sớm chạm mức 1.61%. Bước nhảy vọt của lợi suất có tác động xấu đến các tải sản rủi ro và suy yếu các điều kiện thanh khoản. Chứng khoán sụt giảm vào thứ Năm và chỉ số S&P 500 đã nhanh chóng kết thúc đà tăng năm 2021.

Powell cho biết nếu tình trạng tài chính thắt chặt liên tục đe dọa các mục tiêu của Fed, nó sẽ khiến ông thực sự quan ngại. Tuy nhiên, ông không đề cập đến bất kỳ hành động nào mà Fed có thể thực hiện để kìm hãm đà tăng của lợi suất - vốn đã làm tăng lãi suất vay thế chấp và có nguy cơ làm mờ đi hy vọng của một nền kinh tế vẫn đang phải khắc phục hậu quả sau đại dịch.

Các chiến lược gia Phố Wall đã cân nhắc các lựa chọn mà Fed có thể thực hiện nhằm kìm hãm đà tăng lợi suất bao gồm: kéo dài thời hạn mua trái phiếu của Fed hoặc thực hiện cái gọi là cơ chế “twist” - liên quan đến việc bán một phần lợi suất kỳ hạn ngắn hơn của Fed để đầu tư TPCP kỳ hạn dài.

Mark Zandi - nhà kinh tế trưởng tại Moody’s Analytics, cho biết: “Nếu lợi suất tiếp tục tăng cao với tốc độ nhanh, nó sẽ trở thành một vấn đề đối với Fed. “Lợi suất tăng cao có thể làm giảm giá tài sản, gây ra sự điều chỉnh lớn về giá cổ phiếu và “đóng băng” thị trường nhà ở. Đây không phải là viễn cảnh cơ bản nhưng chúng vẫn là mối quan tâm và rủi ro phải đối mặt . "

Trong khi đó, tỷ lệ lạm phát hàng năm dự đoán trong nửa thập kỷ tới đã vượt quá 2.5% trong tuần này lần đầu tiên kể từ năm 2008 - được hỗ trợ bởi giá dầu leo thang.

Traders hiện đang xem xét việc Fed sẽ tăng lãi suất lên 0.25 bps trong quý đầu tiên của năm 2023. Bản thân Fed cũng đã có “tín hiệu” rằng họ dự định sẽ giữ chính sách ổn định, ít nhất là đến cuối năm 2023.

“Những người tham gia thị trường đang chờ đợi vào lời thừa nhận của Fed rằng với mức lạm phát tăng vọt này, nếu nó không sớm được ổn định thì chúng ta sẽ phải hành động.” Scott Minerd, Giám đốc đầu tư toàn cầu của Guggenheim Partners, cho biết trong một cuộc phỏng vấn của Bloomberg Television.