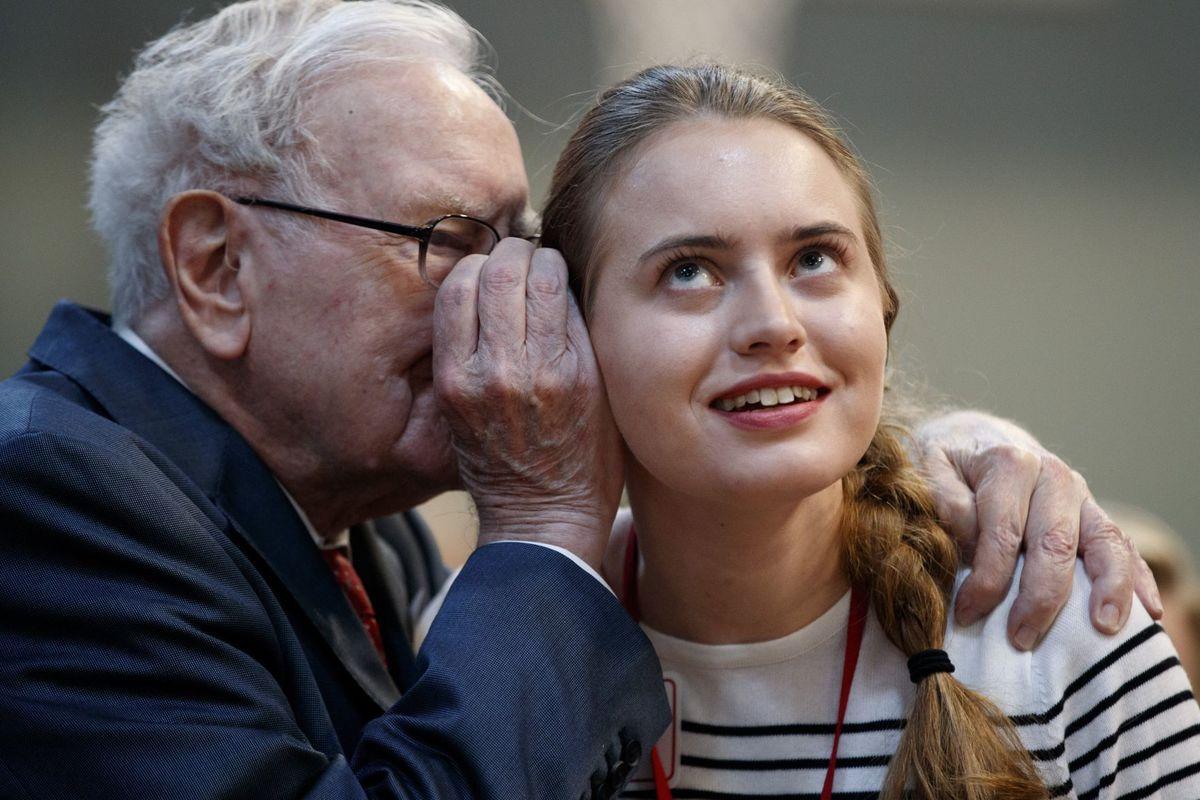

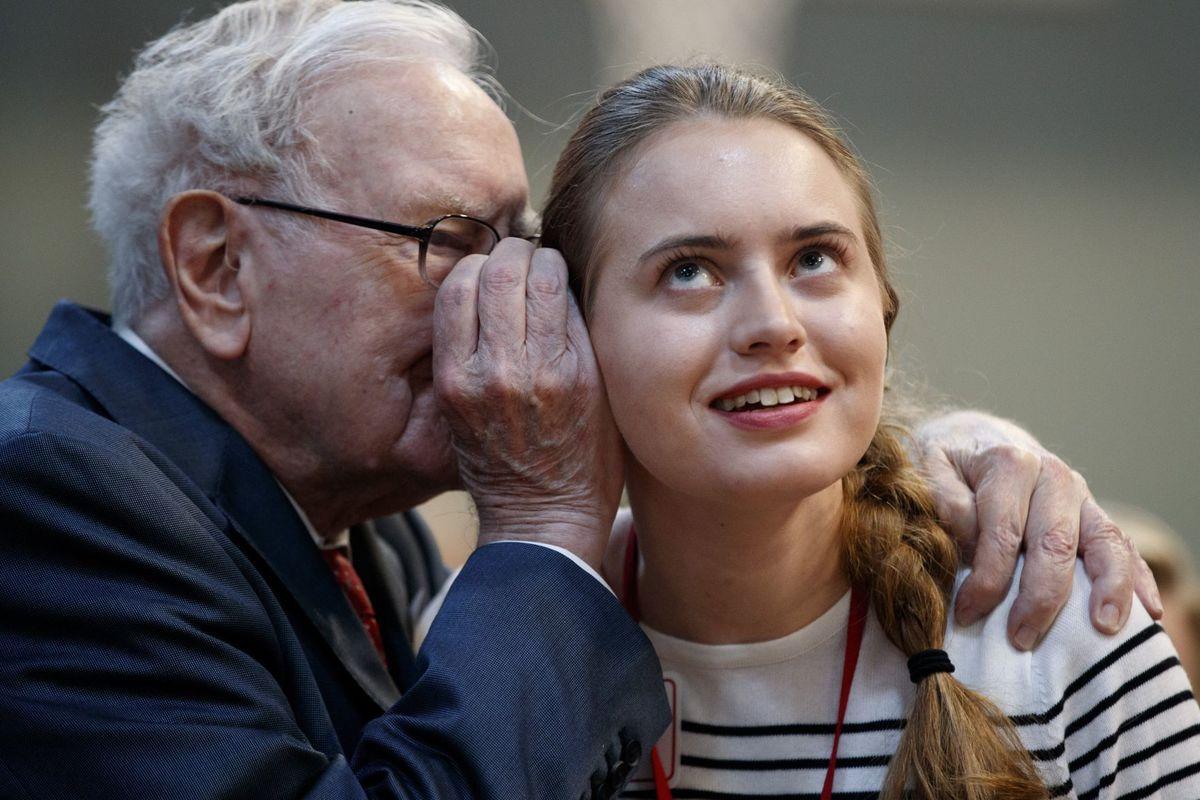

Warren Buffett: Tiết lộ lợi nhuận "SIÊU KHỦNG" từ thương vụ đầu tư vào Apple

Mua cổ phiểu của Apple, đây có thể là thương vụ đình đám nhất từ trước tới nay của Warren Buffett.

Trong danh mục đầu tư của Berkshire Hathaway, cổ phiếu của Apple hiện chiếm tới 40%. Và cho tới thời điểm hiện tại, tổng lợi nhuận của khoản đầu tư này đã lên tới 40 tỷ USD kể từ khi thị trường chứng khoán Hoa Kỳ chạm đáy hồi tháng 3. Thương vụ đầu tư vào “gã khổng lồ” công nghệ này đã giúp cho công ty của tỷ phú Warren Buffett đứng vững vàng trong thời kỳ đại dịch Covid-19 khi các mảng kinh doanh chính khác không mấy thuận lợi như bảo hiển và năng lượng.

Khoản đầu tư khổng lồ này của Buffett dường như không hề giống với phong cách đầu tư giá trị nổi tiếng của ông. Berkshire Hathaway đã mua 10 triệu cổ phiếu Apple đầu tiên vào tháng 5 năm 2016. Trong vòng bốn năm, “nhà tiên tri xử Omaha” đã thay đổi quan điểm với các công ty công nghệ và tăng mức đầu tư lên tới 245 triệu cổ phiếu, hiện trị giá hơn 95 tỷ USD, để trở thành cổ đông lớn thứ hai của Apple, chỉ sau Vanguard.

Theo ước tính dựa trên những thông tin được tiết lộ trong bức thư gửi cổ đông của Berkshire Hathaway thường niên 2019, tổng giá trị Berkshire bỏ ra để nắm giữ cổ phiếu Apple là khoảng 35 tỷ USD, tương đương 141 USD/cổ phiếu. Điều này có nghĩa là “nhà tiên tri xứ Omaha” đã kiếm được 60 tỷ USD lợi nhuận (nghĩa là tạo ra giá trị hơn gấp hai lần số tiền bỏ ra), dù trước đó ông đã bán cổ phiếu của các hãng hàng không trong thời kỳ đại dịch bùng phát trước khi các cổ phiếu này tăng giá trở lại và nhận nhiều lời chỉ trích.

Ông Cathy Seifert, nhà phân tích Berkshire tại CFRA Research, nói rằng: “Giả sử như ông ấy vẫn giữ lập trường chỉ mua cổ phiếu có giá trị thì danh mục đầu tư hiện nay sẽ không thể đạt được thành tích như hiện nay. Thực sự, các cổ đông sẽ rất hoan nghênh động thái này của ông”.

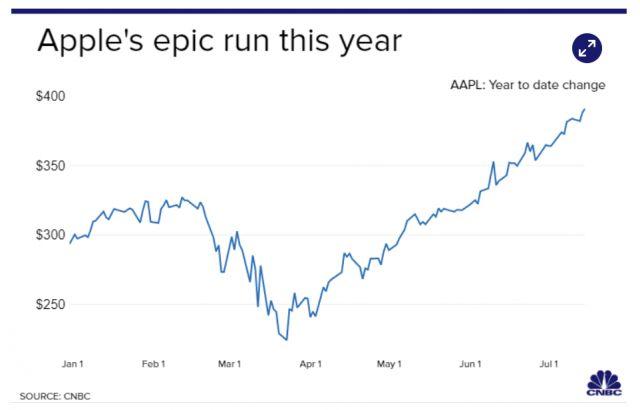

Cổ phiếu của Apple đã tăng hơn 10% chỉ trong tháng qua, đưa mức tăng năm 2020 lên hơn 32%. Cổ phiếu này đã nhận thêm được một động lực tăng giá khác vào thứ Tư khi Apple thắng kiện trong vụ tranh chấp liên quan đến gần 15 tỷ USD tiền thuế tại Ireland.

Ngoài danh mục đầu tư vào cổ phiếu, Bershire còn có sự kết hợp với các doanh nghiệp như "gã khổng lồ" ngành đường sắt BNSF, công ty bảo hiểm Geico và Công ty sữa, đều là các ngành gặp nhiều khó khăn trong bối cảnh đại dịch.

Ông Seifert nói về lĩnh vực bảo hiểm của Bershire: "Rủi ro tái bảo hiểm mà Buffett đang đối mặt là thực sự lớn và kéo dài. Có rất nhiều khoản yêu cầu bồi thường bảo hiểm đến hạn chi trả và Buffett cần phải hết sức cẩn trọng trước những "quả bom" này."

Cổ phiếu hạng A của Berkshire đã tăng hơn 6% trong tháng này lên tới 285,520 USD/cổ phiếu vào thứ Tư, kéo mức lỗ trong năm nay về còn 15% . Ở quý đầu tiên, cổ phiếu Berkshire đã giảm gần 20%.

Apple - Mảng kinh doanh lớn thứ Ba!

Danh mục đầu tư chứng khoán của Berkshire đã tập trung vào ngành tài chính và tiêu dùng trước khi tập đoàn này nhúng tay vào công nghệ. Do đó, Buffett đã bỏ lỡ sự khởi sắc của các “gã khổng lồ” công nghệ, yếu tố chính giúp cho thị trường tăng giá thời gian trước đây.

Giờ đây, nhà đầu tư tỷ phú gọi mảng kinh doanh lớn thứ ba của Berkshire là Apple, đứng sau các công ty về bảo hiểm và đường sắt. Ông từng nói hồi tháng Hai: "Rõ ràng đây là mảng kinh doanh tốt nhất tôi từng biết. Tôi không nghĩ Apple chỉ là một cổ phiếu, đó là mảng kinh doanh thứ 3 của chúng tôi." Ngoài ra, tính đến cuối quý I/2020, Buffett còn nắm giữ 533,300 cổ phiếu Amazon, hiện có trị giá hơn 1.6 tỷ USD.

Vài tháng trước, Buffett khiến thị trường phải nghi ngờ khi ông này quyết định thoát sạch món đầu tư vào ngành hàng không, trị giá 4 tỷ đô la, bởi ông cho rằng đã có sự thay đổi nền tảng đối với ngành này trước tác động của đại dịch.

Đó là một động thái hiếm hoi của nhà đầu tư theo phong cách giá trị này, ông đã bị chỉ trích vì gây ra một khoản lỗ lớn cho công ty. Berkshire đã thoát ra khỏi cổ phiếu hàng không trước khi ngành này hồi phục mạnh mẽ trong bối cảnh nền kinh tế Mỹ mở cửa trở lại một phần. United và American Airlines tăng 20% trong tháng trước, Delta Air Lines cũng tăng 10% trong tháng 6.

Tuy nhiên, thị trường chững khoán đã chững lại trong thời gian gần đây và còn cách rất xa so với mức đỉnh trước khi xảy ra dịch bệnh. Dù vậy, Buffett vẫn có thể đúng với quyết định cắt bỏ khoản đầu tư vào ngành hàng không của mình.

Và trên thực tế, món lỗ từ cổ phiếu hàng không chẳng đáng là bao so với khoản lợi nhuận khổng lồ từ Apple mà Berkshire đạt được.

Thử thách phía trước?

"Thử thách đối với Buffett là chúng ta đang trong giai đoạn quá hưng phấn về tài chính và Apple liệu có bị bán tháo?", ông Bill Smead, giám đốc đầu tư của Smead Capital Management và một cổ đông của Berkshire cho biết.

Nhiều người ở Phố Wall đã đưa ra những cảnh báo nghiêm trọng về các công ty công nghệ vốn hóa lớn khi đưa ra các so sánh về giá trị cổ phiếu cao ngất trời hiện tại của họ và mức tăng gần đây với giai đoạn trước đây khi "bong bóng" công nghệ nổ tung vào năm 2001. Buffett đã tránh được sự kiện này và vào lúc ấy ông thậm chí từng bị chỉ trích vì không tham gia vào "cuộc mua" điên cuồng.

Ông Bill Smead nhận định rằng: “Apple không thuộc nhóm ‘nguy hiểm’ trong số các công ty công nghệ vốn hóa lớn, nhưng dù sao thì thế trận hiện nay cũng đang diễn biến rất khó lường." Ông tin tưởng rằng Buffett sẽ nắm giữ cổ phiếu của Apple trong thời gian dài.