Liệu đà giảm của thị trường đầu tháng 8 đã thực sự biến mất mà không để lại dấu vết nào?

Trần Phương Thảo

Junior Analyst

Các nhà đầu tư đang quay trở lại và khẩu vị rủi ro được cải thiện khi thị trường hồi phục trên diện rộng, tuy nhiên đợt biến động này vẫn để lại một số vết gợn

Hầu hết các khoản lỗ vào đầu tháng 8 đã được xóa, với phe mua đang tăng tốc hết công suất. Dù việc biến động trầm trọng thêm bởi các yếu tố kỹ thuật và thanh khoản thấp, cơn lốc dường như đã dừng lại với chênh lệch tín dụng hầu như không tăng, đặc biệt là ở châu Âu. Tuy nhiên, vẫn còn một số sự hoài nghi. Các nhà chiến lược của UBS lưu ý rằng Chỉ số VIX — thước đo chính về biến động dự kiến trong cổ phiếu — đã đạt được hai kỷ lục trong tuần qua. Đó là mức tăng đột biến 25 điểm nhanh nhất và đà thoái lui nhanh nhất từ trước đến nay từ mức tăng đột biến đó.

Chênh lệch tín dụng không tăng dù cổ phiếu biến động

“Biến động có trí nhớ”, các chiến lược gia phái sinh của UBS do Maxwell Grinacoff dẫn đầu cho biết. “Tương tự như mức độ tăng đột biến, tốc độ đảo ngược trung bình dường như quá nhanh khi chúng ta nhìn vào lịch sử. Chúng tôi dự đoán CPI hạ nhiệt sẽ làm giảm bớt sức bật của VIX, nhưng vẫn có dư chấn khi VIX tăng đột biến ở mức độ như vậy, đặc biệt là nếu suy thoái vẫn có khả năng xảy ra”.

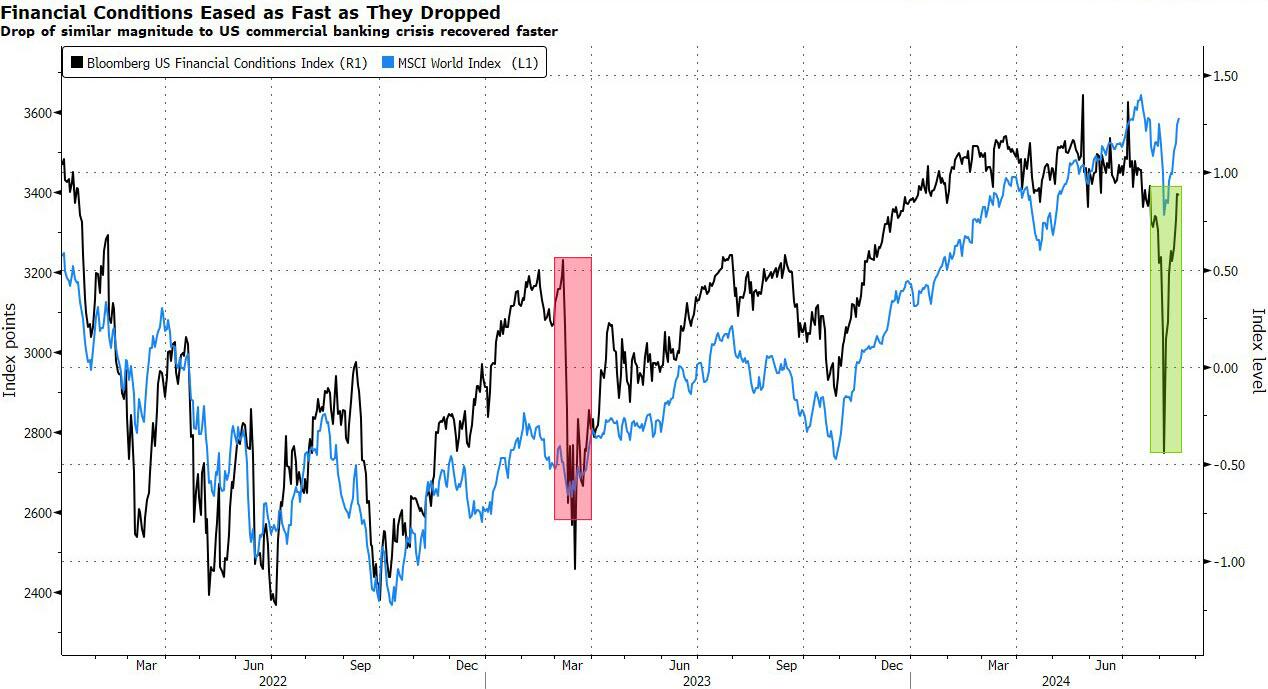

Trong khi đó, việc chấp nhận rủi ro đã trở lại trên diện rộng. Động lực MACD — một chỉ báo cho biết sức mạnh của xu hướng — đang cải thiện nhanh chóng và thậm chí chuyển sang tích cực đối với một số thị trường, trái ngược hoàn toàn với động lực cực kỳ tiêu cực chỉ mới thấy cách đây một tuần. Các điều kiện tài chính cũng đã phục hồi hoàn toàn sau đợt giảm và đang hỗ trợ trở lại.

Thị trường hồi phục một cách đáng ngạc nhiên

Các nhà đầu tư có vẻ tự tin rằng câu chuyện hạ cánh mềm đã trở lại đúng hướng và Fed sẽ có thể cắt giảm lãi suất ít nhất 75 bps trong năm nay. Biên bản từ ngân hàng trung ương vào thứ Tư cũng như hội thảo Jackson Hole bắt đầu vào thứ Năm có thể sẽ cung cấp thêm một số manh mối về triển vọng chính sách cùng với tình hình của nền kinh tế lớn nhất thế giới.

Theo các chiến lược gia của Barclays, dữ liệu đáng tin cậy về người tiêu dùng và việc làm đã mang lại sự bình tĩnh, đẩy biến động trở lại mức thấp. Trong khi đó, lạm phát của Hoa Kỳ và Vương quốc Anh xác nhận rằng rủi ro về giá đã giảm bớt, mở đường cho Fed cắt giảm lãi suất và xoa dịu nỗi lo hạ cánh cứng.

Cổ phiếu phản ứng mạnh hơn với các luồng dữ liệu tốt

Tuần trước, phòng giao dịch của Goldman Sachs cho biết CTA, hay còn gọi là những người theo xu hướng, "không còn là lực cản nữa". Trên thực tế, các quỹ dự kiến sẽ là phe mua cổ phiếu trong tuần này, bất kể thị trường biến động như thế nào. Khi các chuẩn mực vẫn ở trên các mức kỹ thuật quan trọng, thì sẽ có nhiều khả năng mua hơn. Trong khi đó, các chiến lược gia của Barclays cũng lưu ý rằng mức độ tiếp xúc với cổ phiếu của các quỹ kiểm soát rủi ro đã giảm từ 110% xuống còn khoảng 50%.

"Nếu dữ liệu đầu vào vẫn ổn định, cho phép biến động giảm bớt và Fed bắt đầu chu kỳ cắt giảm vào tháng tới, thì sẽ có chỗ cho mức độ tiếp xúc có hệ thống ổn định và đảo ngược tình thế", họ nói.

Điều kiện tài chính nới lỏng

Một lời cảnh báo đến từ cuộc khảo sát quản lý quỹ của Bank of America được công bố vào tuần trước. Nó cho thấy rằng tỷ lệ các nhà đầu tư toàn cầu cho rằng chính sách tiền tệ quá thắt chặt đã tăng vọt lên mức cao nhất kể từ tháng 10 năm 2008. Và trong suốt một phần tư thế kỷ qua, những đợt tăng đột biến như vậy có liên quan đến các sự kiện thanh khoản hoặc giảm đòn bẩy như bong bóng dotcom nổ tung, Enron/WorldCom, cho vay dưới chuẩn, Lehman hoặc Covid, theo chiến lược gia Michael Hartnett của BofA. Ông khuyến nghị bán khi Fed cắt giảm lãi suất lần đầu tiên.

Zerohedge